この記事を読むのに必要な時間は約 4 分です。

2022年12月22日更新

はじめに

この記事では、「個人事業主が電子申告をするメリットはあるの?」という疑問をお持ちの方や、「電子申告はどうやってやるの?」という疑問をお持ちの方向けに、①電子申告のメリットと、②電子申告の方法について解説します。

結論からいうと、それぞれの質問に対する回答は次のとおりです。

個人事業主が電子申告をするメリットはあるの?

あります。電子申告することで、青色申告最大のメリットである青色申告特別控除を上限値(65万円)まで受けることができます。電子申告をしないと、特別控除の金額が10万円減ってしまいます。

電子申告はどうやってやるの?

会計ソフトを経由するか、国税庁が制作したサイトで電子申告できます。電子申告には原則として電子証明書(マイナンバーカードなど)が必要ですが、事前に税務署へ行って必要な手続きを行えば電子証明書がなくても電子申告できます。

なお、この記事では、「電子申告」を「所得税や消費税の確定申告書をe-Taxを使って提出すること」と定義します。

青色申告が取り消しになる理由と、取り消された場合の法人・個人の対応方法電子申告のメリット

電子申告のメリット

e-Taxのサイトでは、電子申告のメリットとして次が紹介されています。

- 税務署や金融機関に赴くといった距離的な制約がなくなる

- 税務署の執務時間以外でも申告書の提出や納税ができる

- 納税に際して金融機関等の窓口に並ぶ必要がなくなる

出典:国税電子申告・納税システム

実務上は、これらのメリットの他に①申告書の印刷代や郵送代が不要、②手書きの手間が不要、といった点もありますが、最大のメリットは青色申告を行っている場合の青色申告特別控除が上限額である65万円まで受けられる点です。

青色申告特別控除

青色申告特別控除とは、青色申告者に対する特典の一つで、不動産所得または事業所得を営んでいる人が複式簿記により記帳しており、かつその記帳結果に基づいて作成した貸借対照表および損益計算書を確定申告書に添付し、確定申告期限までに確定申告書を提出することによって受けられる所得控除のことです。

青色申告特別控除の金額は2020年分の確定申告から次のとおり変わりました。

<2019年分以前>

申告書を紙で提出した場合でも電子申告で提出した場合でも控除額の上限は一律65万円

<2020年分以降>

電子申告もしくは電子帳簿保存のいずれも行わない場合の上限額を10万円引き下げ(55万円)

これは2022年分も同じですので、青色申告者が電子申告(または電子帳簿保存)を行わないと青色申告のメリットを最大活用することができなくなります。青色申告特別控除額が10万円減ると所得税だけでなく住民税や国民健康保険料も増えることになるので、トータルの負担額が年間3万円から5万円ほど増えるケースも多くあります。

以上、電子申告のメリットについて解説しました。次に電子申告の方法について解説します。

電子申告の方法

事前準備

<マイナンバーカードをお持ちの方>

e-TaxのWebページから取得する方法(PCの場合はカードリーダーが必要です)

<マイナンバーカードをお持ちでない方>

- e-TaxのWebページから取得する方法

- 税務署の窓口で取得する方法

- 郵送で取得する方法

また、電子申告を行うためには原則として電子証明書が必要です。マイナンバーカードを電子証明書として使うことができるので、マイナンバーカードをお持ちでない方は事前に取得することを推奨します。なお、国税庁の「確定申告書等作成コーナー」を使って電子申告する場合に限り、ID・パスワードの発行を税務署で受けることによってマイナンバーカードなどの電子証明書不要で電子申告をすることができます。

電子申告の方法

事前準備が完了したら、次は具体的な電子申告の手順に移ります。

電子申告は、会計ソフト(freee、マネーフォワード、弥生会計など)を経由して行うこともできますし、会計ソフトがなくても国税庁の確定申告書等作成コーナーを使って作成したデータをそのままe-Taxにつなげることも可能です。

国税庁の確定申告書等作成コーナーを使う場合、まずは「作成開始」のボタンを押します。

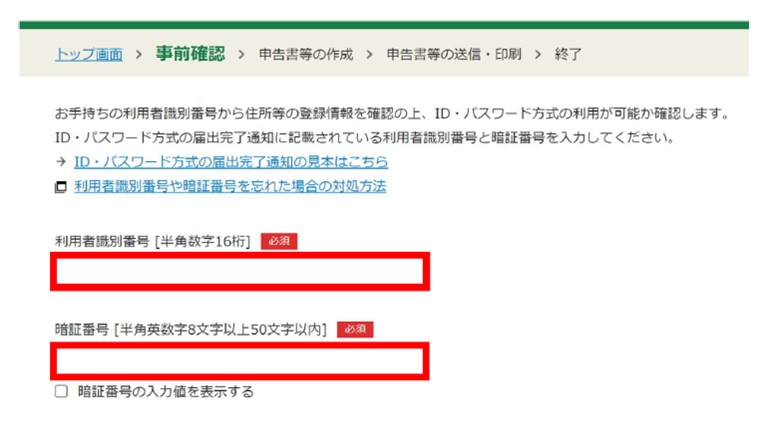

次の画面で税務署への提出方法を選択できるので、「マイナンバーカード方式」と「ID・パスワード方式」のいずれかを選択します。

「マイナンバーカード方式」を選択した場合は次の画面でマイナンバーカードの読み取りを行います。

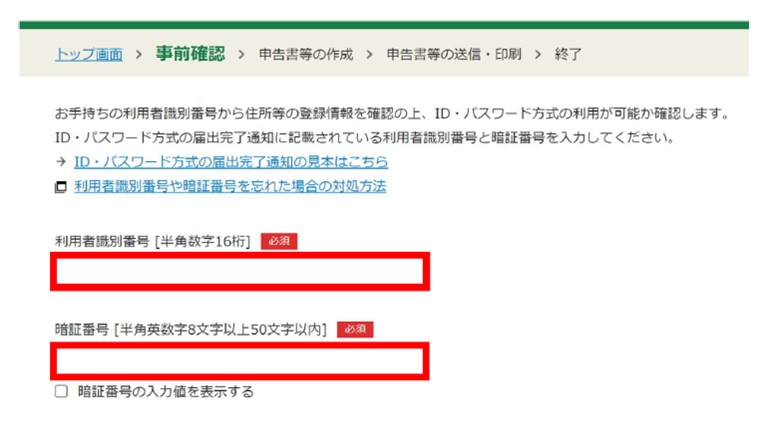

一方、「ID・パスワード方式」を選択した場合は次の画面で利用者識別番号と暗証番号を入力します。

このあと、必要事項を記入して申告書等を作成し、その流れで電子申告まで完了することができます。

確定申告しなくていい金額は?フリーランスや会社員・年金受給者などのケースごとにわかりやすく解説!まとめ

以上、電子申告のメリットと電子申告の方法について解説しました。

この記事の結論は、①青色申告者が電子申告を行わないと青色申告のメリットを最大活用することができなくなる、②電子申告は会計ソフトを持っていなくても国税庁の確定申告書等作成コーナーで行うことができる(ただし事前準備が必要)の2点です。