この記事を読むのに必要な時間は約 7 分です。

自社の決算書を税理士さんから毎年作ってもらっているが、イマイチ何が書いてあるのかよくわからない・・・そんなことはありませんか?

今回は決算書の一つである「貸借対照表」から導くことができる「当座比率」、「自己資本比率」という指標について解説します。

まず決算書とは

決算書とは主に「貸借対照表」「損益計算書」「キャッシュフロー計算書」を指します。

貸借対照表には、

- 会社を設立してから今日までの歴史

- 経営者の意思決定したこと

- 会社の現状

が載っています。

損益計算書には、

- 1年間の業績

- 売上を伸ばすヒント

- 利益の出し方

- 赤字、黒字の原因

- 従業員が多いのか少ないのか

が載っています。

キャッシュフロー計算書には、

が載っています。

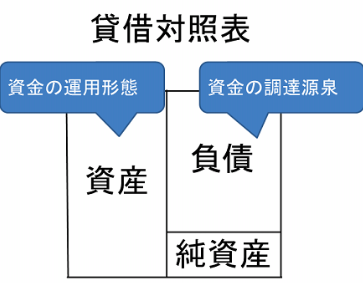

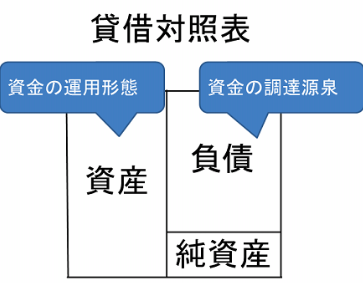

貸借対照表はバランスシート(Balance Seat)と呼ばれています。

左側と右側の合計が必ず一致しますので、左右のバランスがとれていることからそのように呼ばれています。

ところで、みなさん、会社が潰れるのはどんな時かご存知でしょうか。

- 毎年赤字を出し続けている

- 主要な取引先が潰れた

- 売上が激減した

というようなことでは、会社は潰れません。

会社のお金が無くなってしまったときに、会社は潰れてしまいます。

会社のお金が無くなってしまうと、

- 取引先への支払い

- 従業員さんへのお給与の支払い

- 家賃の支払い

が出来なくなって、会社が潰れてしまいます。常に潤沢な資金を自己資本のみで補えれば良いのですが、中々そういうわけにもいきません。

会社が潰れるかどうかを左右するくらい重要なお金の情報が載っているのが貸借対照表です。

ここからはキャッシュを把握するのに有効な「貸借対照表とキャッシュフロー計算書」をテーマにお話ししていきます。

【2022年最新】税理士が教えるコロナ対策資金繰り支援内容一覧貸借対照表の基本

前置きが長くなりましたが、貸借対照表をみていきましょう。貸借対照表は右側(貸方)と左側(借方)に分かれています。

左側は、資産の情報が載っています。どのようにお金を集めてきたのかという「お金の調達方法」ですね。

右側は、負債と純資産の情報が載っています。集めてきたお金を何に使ったのかという「お金の運用方法」ですね。純資産と聞くとピンと来ないかもしれませんが、中身としては資本金と利益です。

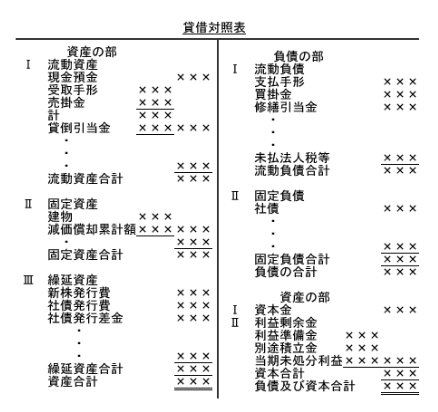

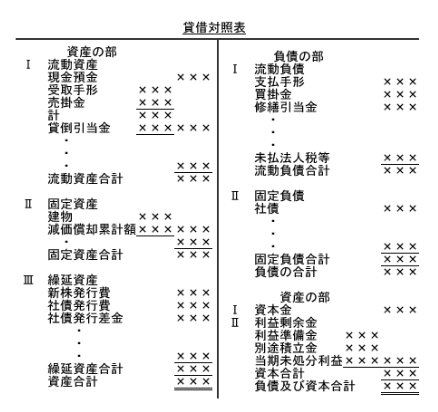

貸借対照表の左側

貸借対照表の左側『お金の運用方法』について見ていきましょう。

運用と聞くと株式などをイメージされる方が多いと思いますが、現金預金として持っておくのか、売上を作るための在庫を持つのか、機械や車両などの資産を買うのか、株式やゴルフ会員権として持っておくのかという、資金の運用すべてのことを言います。

科目の並び順にも意味があります。左側の科目は『会社にとって大事(重要)なもの』かつ『現金に近いもの』の順で並んでいます。

下記の画像をご覧ください↓

左側(資産の部)の一番上には、会社にとって重要なものとして現金預金が記載されています。現預金の次には受取手形、売掛金等、1年以内に現金になる資産が並びます。

一方、下の方へいくと、固定資産、会員権、保険積立金等、キャッシュになりにくいもの、すなわち「現金化しにくいもの」になっていきます。

経営計画とは?事業計画との違いやメリット、書き方の例を解説!貸借対照表の右側

続いて貸借対照表の右側について説明いたします。

貸借対照表の右側は、どのようにお金を集めてきたのかという「資金の調達方法」が載っているのですが、調達方法は3つしかありません。

1つ目が借入によるもの、2つ目が出資によるもの、そして3つ目が利益によるものです。この3つのうちどの調達方法が1番良いのかを見ていきます。

まず借入れによる資金調達をみていきましょう。

借入れは借金ですので、この調達方法が1番良いと思う方はいないと思います。その通りです。当たり前ですが、借入れをしたら必ず返済をしなければなりません。金融機関も無限に融資してくれるわけではありませんので、資金調達には限界があります。

科目の並び順にもポイントがあります。左側(資産)では、会社にとって重要、すなわち現金に近い順番で並んでいましたが、右側ではこちらは『危険な資金調達』の順番に並んでいます。

一番上には支払手形があります。支払手形は、手形帳に約束した金額と期日を記載して押印することで、支払いを延期することが出来る簡単な調達方法です。しかし、それだけにペナルティは大きく、支払期日までに必要金額を用意できない場合は手形の不渡りとなり、会社の信用を損ねます。また不渡りを半年で2回行った場合は、2年間銀行との取引中止処分となり、倒産につながってしまいます。

2番目の買掛金にもリスクはあります。本来取引の際に支払う対価を掛けにするという、ビジネスパートナー同士の信頼関係の上で成り立っている“信用取引”です。したがって支払いができないと取引の信頼を失いかねません。

一方、貸借対照表の下方は安全な資金調達方法である「繰越利益剰余金」や「未処分利益」が記載されています。科目の並び順にも意味があるのですね。時には借入も必要になる時があるでしょう。自己資本、借入のバランスを考えながら経営することが大事です。

出資による調達はどうでしょう。

出資とは、会社を始める時に投入した資金や、増資をしたときに集めた資金を言います。上場会社であれば、株式を発行して一般の方からお金を集めることが出来ますが、中小企業だとそうはいきません。資本金として会社にお金を入れるのは、社長や身内、役員など限られた人だけです。借入による調達とは異なり返済の必要はありませんが、この資金調達方法にも限界があります。

最後に利益による資金調達をみてみます。

利益で調達してきた金額は、貸借対照表の右下の「繰越利益剰余金」や「未処分利益」という科目で表されています。利益による資金調達は返済の必要はありません。また、資本金のように限界もなく無限に調達することができるので、3つの調達方法のうち1番安全で良い調達方法です。利益を出し続けることは難しいですが、借入や出資のように調達に限度もなく、返済リスクを伴う必要もありません。

貸借対照表を見るポイント

続いて、貸借対照表の見る際のポイントについてです。ポイントとなるのは、利益と現預金です。

安全な資金調達方法である利益の部分が大きい会社を良い会社と言えます。

会社にとって重要な現預金が多い会社を良い会社と言えます。

どのくらい利益や現預金があれば、良い会社なのかについては、金額だと会社の規模によって変わってくるので、比率で見ていきます。

本などを見るといろんな比率が載っていますが、「当座比率」と「自己資本比率」さえ押さえれば十分です。

当座比率とは、企業の短期的な支払い能力を判断する指標です。簡単に言うと、キャッシュがふんだんにあるかどうかを示す指標です。

当座比率=当座資産÷流動負債×100

で算出することが出来ます。

当座資産とは、すぐに換金できる、1年以内に確実に現預金になるものを指します。どの科目が当座資産に該当するかと言うと、現預金・受取手形・売掛金です。

負債は1年以内に返済しなくてはいけない流動負債と返済が1年以上先でよい固定負債に分かれます。

当座比率を出す際は1年以内に返済しなくてはいけない流動負債を使っていきます。

当座比率は、リーマンショックや大震災などの予期せぬ事態に備えて、少し高めですが150%以上になるようにとお客様にはお伝えをしています。

続いて、利益がどのくらいあれば良いのかという比率を見ていきます。

利益というよりも、返済の必要のない自己資金がどのくらいあればいいのかという比率です。

自己資本比率=純資産÷資産の合計×100

で出すことが出来ます。

自分が持っている資産のうち、何%を自己資金(返済の必要のない資金)で賄えているのかという事を示しています。

例えば、300万円の車をキャッシュで購入したという社長様がいらっしゃったとします。

ただ、お金に色はありませんので、貸借対照表の右側に負債がある限りは300万円のうちいくらかは借金をして購入したことになります。

ですので、この自己資本比率が30%の会社さんでしたら、300万円のうち、30%(90万円)は自己資金で購入し、残りの70%(210万円)は借金をして購入したと決算書が示しています。

弊社ではこの比率を50%以上になるようにとお客様にお伝えをしています。

なぜかと言うと、自分の持っている資産の半分以上は返済のない自己資金で賄って欲しいからです。

【2022年最新】税理士が教えるコロナ対策資金繰り支援内容一覧まとめ

この二つの比率について、決算を迎える度に確認し、現状を把握すると良いと思います。

把握しているか、把握していないかだけでも、会社の数字は変わってきます。

現状が良かった方はさらに伸ばしいけば良いですし、悪かった方はどうしたら良くなるのか考えて対策を打って頂けたらと思います。