この記事を読むのに必要な時間は約 5 分です。

2021年12月10日、「令和4年度税制改正大綱」が公表されました。

2023年にはインボイス制度(適格請求書等保存形式)の導入が控えており、適格請求書等保存形式にどんな変更内容があったか気になる方も多いのではないでしょうか。

この記事では、令和4年度税制改正における「適格請求書等保存形式」の変更点を解説しています。

ぜひとも参考にしていただけたら幸いです。

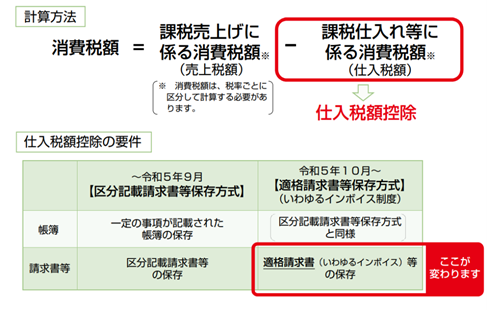

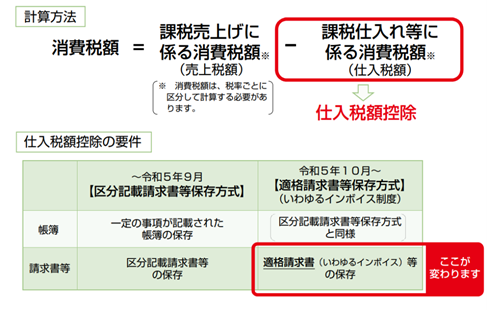

適格請求書等保存形式=インボイス制度

引用元:0020006-027.pdf (nta.go.jp)国税庁

適格請求書保存方式とは、インボイス制度のことです。

2023年(令和5年)10月1日以降、仕入税額控除の適用を受けるには適格請求書(インボイス)を保管する必要があります。

適格請求書を発行できるのは課税事業者のみなので、免税事業者がインボイス制度の適用を受けるには課税事業者にならなければなりません。

注意点として、課税事業者は必ず消費税を申告して納める必要があります。

つまり、消費税分の利益が無くなるということです、

インボイスの登録申請書の受付は2021年(令和3年)10月1日から始まっています。

資金繰り表はどう使う?適格請求書等保存形式の<登録手続き>における変更点2つ

適格請求書等保存形式の<登録手続き>における変更点は下記の2つです。

- 免税事業者が任意のタイミングで適格請求書発行事業者になれる

- 税務署長が適格請求書発行事業者の登録申請を拒否できるようになる

それぞれ見ていきましょう。

①免税事業者が任意のタイミングで適格請求書発行事業者になれる

令和4年度税制改正では、令和5年10月1日~令和11年9月30日までの課税期間中に適格請求書発行事業者の登録を受ける場合、任意のタイミングで登録が受けられるようになりました。

従来では、期の途中から適格請求書発行事業者の登録ができませんでした。

しかし、改正後は期の途中からでも、適格請求書発行事業者になれます。

また、この改正に伴い、登録日以後2年を経過するまでの日の属する課税期間までの各課税期間については、事業者免税制度は適用されません。

②税務署長が適格請求書発行事業者の登録申請を拒否できるようになる

令和4年度税制改正で、税務署長は適格請求書発行事業者の登録拒否が可能となりました。

従来では、登録の拒否ができませんでした。

見直しにより、納税管理人を定めていない国外事業者※が適格請求書発行事業者の登録申請をした場合、税務署長は登録の拒否ができます。

(※国内に事業所はあるが、住所等を所有していない国外事業者は、納税管理人を定めなければならない)

他に、虚偽の記載をして適格請求書発行事業者となったのが発覚した場合、税務署長は登録を取り消しできます。

適格請求書等保存形式の<仕入税額控除>における変更点3つ

適格請求書等保存形式の<仕入税額控除>における変更点は下記の3つです。

①仕入明細書による仕入額控除の見直し

②電子区分請求書による仕入税額控除の経過措置適用

③インボイス制度経過措置期間における棚卸資産について

1つずつ見ていきましょう。

①仕入明細書による仕入額控除の見直し

課税事業者(仕入側)が仕入明細書による仕入税額控除をおこなう場合、得意先(売却側)が課税資産の譲渡等をおこなう場合に限り、仕入税額控除が認められるようになります。

改正前において、仕入側は売却側が譲渡した資産の保有区分にかかわらず、仕入明細書を保存すれば仕入税額控除がおこなえました。

改正後では、売却側が課税資産の譲渡等だと認識していれば、仕入明細書による仕入税額控除が認められます。

つまり、仕入側は売却側に対し、譲渡内容が課税資産の譲渡に該当するのかを確認する必要があるでしょう。

令和5年10月1日以後に適用となります。

②電子区分請求書による仕入税額控除の経過措置適用

インボイス制度の開始以降、免税事業者からの仕入に係る税額控除の経過措置に関して、電子による請求書を保存する場合でも経過措置の適用が認められるようになります。

改正前は、免税事業者(適格請求書発行事業者以外)から交付される請求書について、紙による交付の場合のみ税額控除の経過措置の適用ができました。

改正後は、電子で請求書を交付されたとしても、経過措置の適用が可能となります。

- 2023年10月1日~2026年9月末まで

- 仕入金額の80%までを控除

- 2026年10月1日~2029年9月末まで

- 仕入金額の50%までを控除

令和5年10月1日以後に適用となります。

③インボイス制度経過措置期間における棚卸資産について

インボイス制度の開始以降、免税事業者である期間におこなった課税仕入について、課税事業者・免税事業者からの仕入にかかわらず、棚卸資産に係る消費税の全額を仕入税額控除できます。

また、免税事業者が課税事業者になるタイミングで保有している棚卸資産について、消費税の仕入税額控除の取扱い自体に変更はありません。

令和5年10月1日以後に適用となります。

弁護士が見たキャッシュを増やすヒケツ~契約管理の重要性まとめ

この記事では、令和4年度税制改正における「適格請求書等保存形式」の変更点を解説しました。

変更点をまとめると、下記のようになります。

適格請求書等保存形式の<登録手続き>における変更点

- 免税事業者が任意のタイミングで適格請求書発行事業者になれる

- 税務署長が適格請求書発行事業者の登録申請を拒否できるようになる

適格請求書等保存形式の<仕入税額控除>における変更点

- 仕入明細書による仕入額控除の見直し

- 電子区分請求書による仕入税額控除の経過措置適用

- インボイス制度経過措置期間における棚卸資産について

この記事が少しでも参考になったなら幸いです。

最後までお読みいただき、ありがとうございました。

SMC税理士法人では、金融機関OBや税理士をはじめ経験豊富なプロが御社の円滑な

税務処理、確定申告

をサポートいたします。お電話やお問い合わせフォームから相談可能ですので、ぜひお気軽にご相談ください。