この記事を読むのに必要な時間は約 9 分です。

今回は「会社を潰さないためのキャッシュの見方」についてお話をしたいと思います。

会社が潰れるときはキャッシュが無くなるときです。

キャッシュさえあれば、大赤字が何年続こうと会社は潰れません。

会社が売上を増やすのは何故か

会社の命の元であるキャッシュついて、真剣に考えている経営者は本当に少ないのが現実です。

会社は「何故、売上を増やさなければならないのか?」、「何故、経費を節約しなければならないのか?」・・・。

利益を出すため、と言われるかもしれませんが違います。解答はキャッシュを増やすためです。

「何故、赤字で損失がだめなのか?」赤字になるとお金が減少してしまうからなのです。

「何故、黒字で利益を出さなければならないのか?」それはお金を増やすためなのです。

それではあなたの会社のキャッシュがどのような状況になっているかわかりますか? 殆どの経営者はキャッシュの状況を分かっていません。毎月経営者自らキャッシュフロー計算書を見るのが一番良いのですが、キャッシュフロー計算書を作成していない三流会計事務所にかかっていると、キャッシュの流れを見ることはできません。

そうした事務所は単に税金計算をしているだけで、B/Sを読めないのでしょう。

さらに税金計算しかしていないため、安易に経費が増大する節税提案をしてしまうのです。

さて、話をキャッシュの流れに戻します。拙著「大倒産時代の会社にお金が残る経営」(明日香出版)P21に「破産前の3期分を比べてみれば、キャッシュすなわち現金預金が減少していることがわかります。」とあります。単純に貸借対照表の現金預金の残高を見て、前年より増えたか減ったかを把握するのです。

増えていれば経営は安泰、減り続けているのならば、倒産のリスクがありますので、何らかの手当てが必要となります。こんな簡単なことをやっていない経営者が殆どなのです。

会社のキャッシュ推移を確認する

それでは具体的な実践方法の説明をしていきましょう。

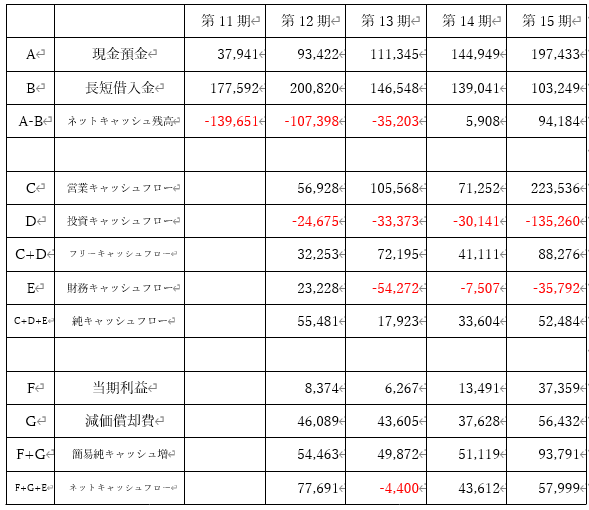

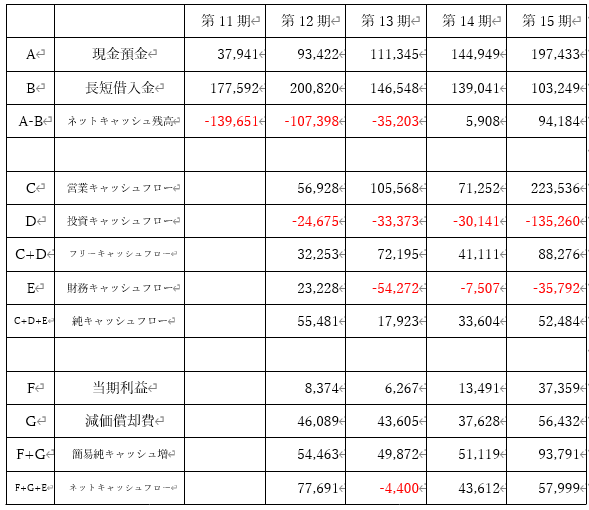

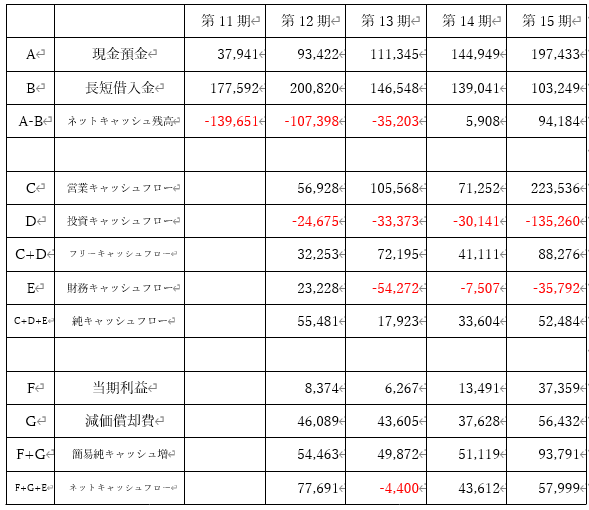

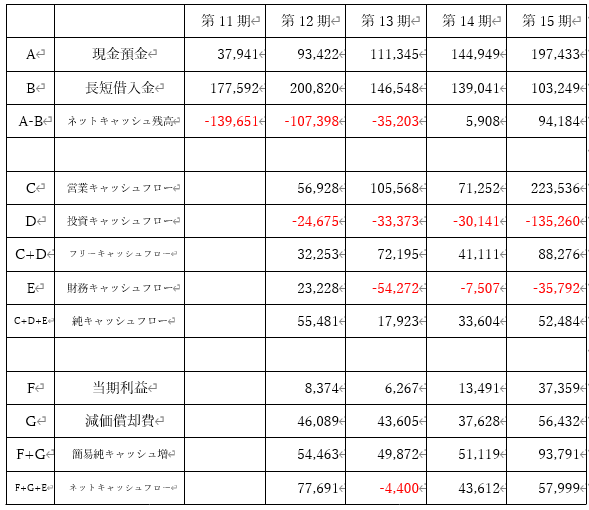

まず決算書を5期分用意してください。そしてその5期分の決算書から、現金預金残高だけ抜き出して推移を並べてみてください。

これにより現金預金が増えたのか減ったのかは一目瞭然です。

更に短期借入金と長期借入金の残高も5期分の決算書から抜き出して、推移を並べてみてください。

借入金も増減がわかります。更に抜き出した現金預金から借入金の残高を差し引いてみてください。(以下この数値をネットキャッシュ残高と呼びます。)

会社経営で最も大事なのは、このネットキャッシュ残高をプラスにし、毎期増やしていくことです。

このネットキャッシュ残高がプラスになれば、実質無借金経営と言っても良いでしょう。

ネットキャッシュ増減の分析

次にネットキャッシュ残高が毎期、何故増えたのか、減ったのかを分析してみます。分析するためには、キャッシュフロー計算書を作成しなければなりません。

キャッシュフロー計算書には営業キャッシュフロー・投資キャッシュフロー・財務キャッシュフロー3つの活動のキャッシュフローが掲載されています。ネットキャッシュ残高が増加しているのであれば、この3つのうち、どのキャッシュフローで増加したのかを調べます。ネットキャッシュ残高が減少していたときも同様です。

特に純キャッシュフローが減少した場合には、早急に減少した原因を追究して対応策を実行しなければなりません。

倒産する会社はこの原因追及を怠ったために倒産したのです。そして、幸いにも倒産していない会社でも、この原因追及を実行しないといつ倒産するかもしれませんね。

特に営業キャッシュフローがマイナスの会社は、一刻も早く経営改善をする必要があります。

ここまででネットキャッシュ残高(現預金から借入金を差し引いた金額)の増減と、その原因を探るための3つのキャッシュフロー(営業CF、投資CF、財務CF)の大切さ、さらに営業CFから分かる資金繰り改善方法等、事例を交えてみてきましたが、如何だったでしょうか?

現金預金残高の推移からその原因を調べてみると、いろいろなストーリーがありますね。

ここでよく知っておいていただきたいのは、キャッシュを増やす方法は損益計算書の当期利益と減価償却費だけではなく、資産・負債の増減でも大きくキャッシュが増減するということです。

S社の事例

さあ、復習です。

簡易純キャッシュ増は「当期利益+減価償却費」でしたね。

そしてこの「当期利益+減価償却費」が借入金の返済財源となります。

S社の15期で見てみると簡易純キャッシュ増は「37,359千円+56,432千円=93,791千円」でしたから、損益計算書だけを見ていると93,791千円のキャッシュの増加だけですが、実際には資産の増減、負債の増減があります。

製造業S社 創業15年 売上15億円 社員100名(パート含む)

設備投資をすれば、資産が増加してキャッシュが減ります。売掛金が増加すれば、現金化が遅れる分キャッシュが減ります。

ここで教訓です。

受取手形、売掛金、棚卸資産、有形固定資産(設備投資)が増えれば現金預金が減少しますが、S社のように受取手形などの資産が減少することで現金預金が増えましたね。同様に、売掛金も棚卸資産が減少すれば、現金預金は増えるのです。

一方、負債をみてみましょう。

借入金が減れば、返済することにより現金預金は減少しますね。つまり買掛金や借入金が減少すれば現金預金が減少し、買掛金や借入金の残高が増えれば、現金預金は増えるのです。

上記の通り、損益計算書だけを見ていては現金預金、つまりキャッシュの動きは正確にはわからないのです。

同時に資産・負債の増減にも目を向けていないと、その動きは理解できないのです。

まとめてみましょう。現金以外の資産が増加すれば現金預金は減少し、減少すれば増加します。一方、負債が増加すれば現金預金は増加し、負債が減少すれば現金預金は減少します。

特に借入金の減少、つまり借入金の返済金額には要注意です。

借入金の返済財源は簡易純キャッシュ増である「当期利益+減価償却費」です。

S社の事例で見てみると、第13期は当期利益6,267千円と減価償却費43,605千円の合計の簡易純キャッシュ増は49,872千円なのに、借入金を54,272千円返済しています。

つまり簡易純キャッシュ増で借入金を返済できず、現金預金は減少してしまいました。やはり、簡易純キャッシュ増で借入金の返済金額を必ず賄うようにしましょう。

経営者の皆さん、決算書は損益計算書の利益だけでなく、現金預金すなわちキャッシュの増減も見るようにしましょう。

そしてその増減の原因となるキャッシュフロー計算書および貸借対照表も、重要な経営判断のツールとなってくれることでしょう。

S社の事例(続き)

会社の事例を使って説明をしていきます。早速5期分の決算書を用意して始めましょう。

製造業S社 創業15年 売上15億円 社員100名(パート含む)

まず、貸借対照表の左の一番上の現金預金をA欄に記入します。現金預金だけ見ていると借金で増えたのか、利益を増やして増えたのかがわからないので、短期借入金・1年以内返済予定長期借入金・長期借入金の合計をB欄に記入します。そして、「A-B」のネットキャッシュ残高を計算します。ネットキャッシュ残高がプラスになれば実質無借金経営と言って良いでしょう。

このS社は第14期に実質無借金経営になりました。ネットキャッシュ残高は5年前から増えていっているので健全です。このネットキャッシュ残高が毎期減っていっていると、いずれ資金ショートして潰れてしまうことになります。

まず、あなたの会社のネットキャッシュ残高が増えているのか減っているのかを確認しましょう。

この表でネットキャシュ残高の増減がわかりましたが、何故増えたのか減ったのかがわかりません。そこで、この理由を知るためにキャッシュフロー計算書を作成してみます。

SMCグループの顧問先の決算書には必ずキャッシュフロー計算書が添付されているので、この表も簡単に作成することができます。

しかし、三流会計事務所に作ってもらった決算書には添付されていないので、経営者自らキャッシュフロー計算書を作成しなければなりません。

第12期の現金預金は55,481千円増加しています。その内訳は、本業の営業CFで56,928千円増加し、設備投資などの投資CFで24,675千円減少したため、フリーCFが32,253千円しかありません。しかし、財務CFで借入金により23,228千円増え、結果として現金預金が55,481千円増えています。第12期の現金預金増加は本業の営業キャッシュの増加と借入金の財務キャッシュの増加でした。

第13期も見てみましょう。

現金預金の増加は17,923千円です。その内訳は本業の営業CFが、何と105,568千円増えています。この原因は後で調査しますね。営業CFが増えたため、設備投資などの投資CFで33,373千円減少しても、フリーCFは72,195千円増加しています。さらに財務CFで借入金を54,272千円返済した結果、現金預金が17,923千円増えています。

さて、ここで大きな疑問が残りました。何故、営業キャッシュフローが105,568千円も増えたのでしょうか?

第13期は当期利益が6,267千円しかなく、43,605千円の減価償却費とで簡易純キャッシュ増は49,872千円しかありません。そこで貸借対照表の中身を見てみると、受取手形が前年に比べて53,448千円も減っていました。

このS社は数年前から受取手形を減らすように取引先と交渉していました。前年2億円あった受取手形を1.5億円に減少させたのです。

ここで教訓です。

受取手形、売掛金、棚卸資産を減少させるとキャッシュが増えるのです。S社は更に受取手形残高ゼロを目指して粘り強く交渉を続けています。

S社の事例(第14期)

続いて第14期をみていきますね。

製造業S社 創業15年 売上15億円 社員100名(パート含む)

第14期の現金預金残高は33,604千円増加しました。その内訳は本業の営業CFで71,252千円増え、設備投資などの投資CFで30,141千円減少し、フリーCFが41,111千円増加しています。財務CFでは借入金を7,507千円しか返済していません。その結果、現金預金が33,604千円増えています。

この第14期は記念すべき年なのです。

それはネットキャッシュ残高(現金預金―借入金)がマイナスからプラスに転じた、つまり実質無借金経営を実現したからです。

プラスはたった5,908千円ですが、今後この残高がマイナスにならないような経営をしていけば、決して潰れることはないでしょう。

第15期の現金預金残高は52,484千円増加しました。

本業の営業CFが何と223,536千円増えています。この原因も前々期と同じように後で調査しますね。

この期は1.2億円の大型機械装置を購入したため、投資CFで135,260千円と大きく減少しています。大きな設備投資にもかかわらず、フリーCFは88,276千円増加し、財務CFでは借入金を35,792千円返済した結果、現金預金が52,484千円増えています。

さて、ここでも大きな疑問が残りました。第15期の当期利益が37,359千円で、減価償却費が56,432千円、つまり簡易純キャッシュ増は93,791千円なのに、なぜ営業CFが223,536千円も増えたのでしょうか?第13期の営業CFが増えたのは、受取手形を減らす企業努力をしてきたからでしたね。第15期はどうでしょう。

第15期の貸借対照表を詳細にみた結果、1.5億円あった受取手形残高が遂にゼロになっていたのです。

粘り強い交渉の結果で受取手形を撲滅させたのです。

さらに1.2億円の大型設備投資を自己資金で賄った上に借入金の返済もして、現金預金残高も増やしているのです。驚きですね。

これは本当に実際にあった会社の事例です。

売上と利益を上げる努力、そして会社の資金繰りを改善する努力の賜物でしょう。

現預金残高、借入金残高、そして3つのキャッシュフロー計算書を並べただけではなく、この数字を良くしていく企業努力により、会社のキャッシュは増えていくのです。