この記事を読むのに必要な時間は約 12 分です。

この記事は役員「貸付金」を解説する内容です。

役員「借入金」を解消したい方はこちらから!

役員貸付金は、会計上は「資産」に計上されます。しかし、会社にとってはデメリットだらけなのを知っていますか。

放置しておくと、税務調査で指摘される可能性があり、また社会的な信用にも影響を及ぼすことがあります。そのため、会社の発展のためにはできるだけ早く役員貸付金を解消することが重要です。

この記事では、役員貸付金のデメリットに加えて、具体的な解消方法やよくある質問についても詳しく説明します。

役員貸付金の問題について正しく理解し、適切な対策を講じることで会社の健全な発展に繋がりますので、ぜひ最後までご覧ください。

役員貸付金とは

役員貸付金とは、一言で説明すると「会社が役員に貸し付けたお金」です。中小企業などで多く見受けられますが、実際にはどのような場合に発生するのでしょうか。

役員貸付金はなぜ発生する?

役員貸付金は、貸借対照表上は「資産の部」に計上されます。

役員貸付金が発生する主な要因には、次のようなケースが挙げられます。

役員から「個人的にお金を貸してほしい」と依頼があった

急な入院や手術等の突発的な理由により、プライベートでまとまったお金が必要になったため、会社が役員にお金を貸し付けるケースなどが考えられます。

社長が会社のお金を引き出しプライベートの用途で使用した

自分の手持ち資金がない等の理由から、社長が会社のお金を引き出し、事業とは関係のない買い物をするなどプライベートな用途で使用するケースです。

役員報酬を役員貸付金に振り替えた

役員報酬の一部を費用計上せず、役員貸付金として処理する方法があります。

これは税法上、役員貸付金について否認する特別の規定がないため、会社の利益を生み出す方法として使われる手法です。

なお、役員貸付金は金銭貸付にあたるため、収益となる「受取利息」を計上しなければなりません。利息を計上しない場合は、役員に対する報酬の支払いとして取り扱われることになります。

会社の資金を使ったが領収書を紛失し使途がわからない

役員が会社のお金を使ったものの、領収書を紛失してしまい経費に計上できない場合も、役員貸付金に計上します。

会社と個人のお金の区別が曖昧な状態

役員貸付金が発生する会社は中小企業に多いといわれており、その主な理由としては、会社と個人のお金の区別が曖昧な状態であることが挙げられます。

これは、規模が小さい会社や家族で経営している会社の場合、会社のお金を個人のものであるかのように使用するケースがあるためだと考えられます。

個人事業から法人成りした会社は要注意

個人で事業をおこなっている個人事業主には「給料」が存在しません。

事業主の給料を経費として計上することは、所得税では認められていません。しかし、事業主も生活がありますから、給料に相当するお金を引き出すことになります。

たとえば、毎月給料として30万円を受け取るケースを想定してみましょう。

この場合、事業資金から年間で360万円を引き出すことになります。このとき、会計上は「事業主貸」勘定で処理しますが、決算で元入金勘定と相殺するため、事業主貸勘定は消失します。

そのため、個人事業主の中には「事業資金からお金を借りても返済しなくてよい」と考えている方もいるでしょう。

このような感覚を持ったまま法人成りした経営者は、個人事業主の場合と同様に会社のお金をプライベートで使うことがあるため、役員貸付金となりやすいのです。

資金繰りを悪化させる「利益=キャッシュ」の勘違いをなくそう役員貸付金はデメリットだらけ

役員貸付金は基本的にメリットはなく、あるのはデメリットばかりです。ここでは、役員貸付金が多い時に生じる問題や企業への影響について解説します。

役員貸付金にメリットはない

役員貸付金には、メリットがありません。貸付によって会社の資金が減ることから、経営が回らなくなる可能性もあるのです。

役員貸付金が長期にわたって計上された場合は、ほかにも多くのデメリットが生じる可能性がありますので、次のセクションで詳しく解説します。

税務調査で指摘される可能性がある

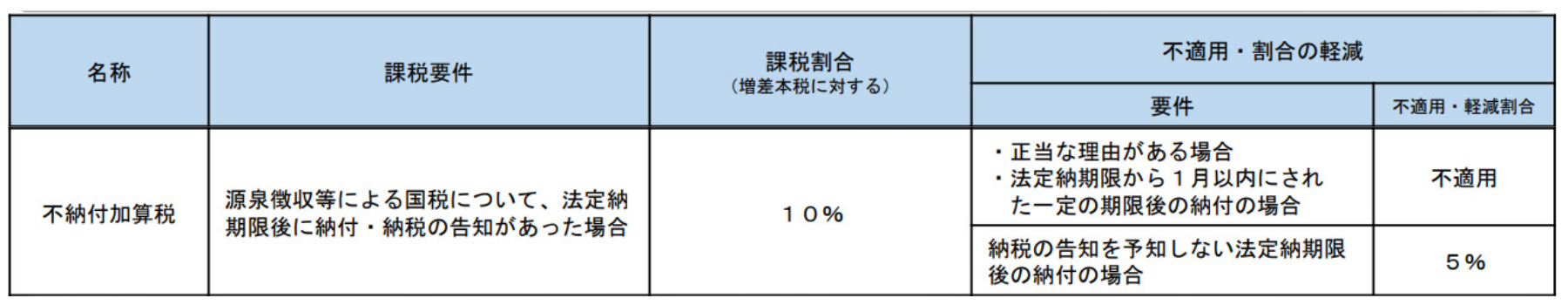

役員貸付金が長期間返済されず放置されたままになっている場合、税務調査で指摘され「役員報酬」として取り扱われる可能性があります。

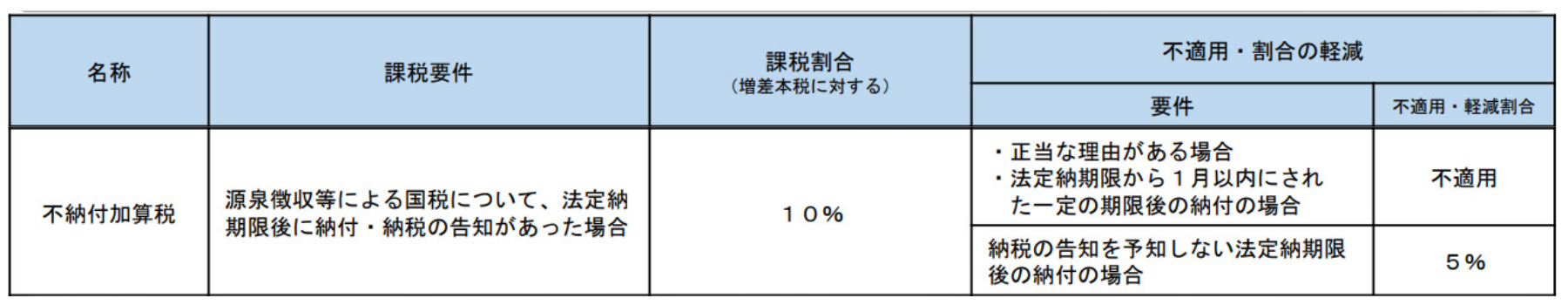

役員報酬として認定されると、源泉徴収を徴収していなかったこととなるため、追加で源泉所得税および住民税の納付が必要になります。さらに、所得税の納付が遅れたことによるペナルティとして不納付加算税も支払わなければなりません。

会社の資金が減少する

先にも述べたとおり、役員貸付金が生じる主な理由は、役員が会社と個人のお金を区別しない点にあります。

役員個人が会社のお金を借りるというケースもあるかもしれませんが、会社のお金を私用に流用するケースも多いでしょう。

この場合、返済される可能性が低いため、役員貸付金の額が増えるほど会社の資金はなくなっていきます。

会社・役員個人ともに社会的信用が下がる可能性がある

役員貸付金が多く計上されていると「役員が簡単に引き出せるような財務システムではないか」や「使途不明金があるのではないか」などの疑念をもたれる可能性があります。

その結果、社会的な信用が下がるばかりか、金融機関から「資金の管理ができていない会社」と判断されることがあるのです。

さらに、借りている役員個人の社会的信用も下がる可能性があります。会社からお金を借りている場合、「お金使いが荒い」「お金の管理が下手」「会社のお金を私的流用している」などのネガティブな印象を与えかねません。

また、金銭管理ができない役員がいると判断された場合は、会社に対する金融機関の印象が悪くなる可能性もあります。

利息が発生して法人税の負担が増える

役員貸付金も、貸付金には変わりありません。

会社からお金を借りている役員は、法律で定められた利率に基づいて会社に利息を支払う必要があります。この場合、利息は定められた利率に従って計算しなければなりません。

また、会社が利息を受け取ると、利息分だけ会社の利益が膨らむため、結果として法人税の負担も増加します。法人税は所定の税率を利益に乗じて算出されるため、利息による収益によって、法人税も増加するのです。

そのため、会社側が受け取った利息を計上しない場合、税務調査で指摘される恐れがあります。

さらに、税法上は、たとえ無利息や低金利で利息を受け取っていたとしても、通常の金利相当額を収益に計上することとされています。なお、利息を受け取っていない場合、その金額は役員給与として取り扱われます。

相続人に債務として引き継がれる

役員貸付金は、役員個人からみれば借金です。仮に役員が亡くなった場合は、相続人がその借金を相続により引継ぐこととなります。

この場合、会社側は、借りた本人ではない相続人から貸付金を返済してもらうことになるため、回収が難しくなる可能性があります。

役員貸付金が返済されない場合どうなる?

役員が返済に応じないケースや、そもそも役員側に借入をしている認識がない場合は、役員貸付金の返済が滞ることがあります。

役員貸付金が長期間返済されない場合、どういった影響があるのでしょうか。ここでは代表的な2つのケースについて解説します。

債権放棄をすると役員賞与として取り扱われる

役員貸付金について、完済されないという理由などから債権放棄をすると、税法では原則として「役員賞与」とみなされます。

この場合、役員賞与は法人税で費用として認められません。

融資を受けにくくなる可能性が高い

役員貸付金が多いことによる最大のデメリットは、金融機関からの印象が悪くなることで融資を受けるためのハードルが上がることです。

金融機関の融資審査では、決算書を徹底的にチェックされます。

この時、返済能力だけでなく資金の使い方についても重視されるため、役員貸付金が多く計上されていると、役員が会社のお金を個人的に流用しているのではないか、と疑念を持たれることがあります。

また、役員貸付金は貸借対照表の「資産の部」に計上されますが、金融機関は役員貸付金を資産としてカウントしません。

これは、役員への貸し付けは一般的な貸し付けとは異なり、返済期限を設けていないことも多く、長期間返済されないことがあるからです。

このことから、役員貸付金があると融資を受けにくくなったり、融資額が減額されたりする可能性が高くなるでしょう。

弁護士が教える、中小企業の契約管理について役員貸付金を減らす方法

役員貸付金が必要以上に増えると、銀行からの資金調達が困難になる、法人税の負担が増大するといった問題が発生します。そのため、役員貸付金はできる限り減らすことが重要です。

ここからは、役員貸付金を削減する方法について具体的に解説します。

役員借入金と相殺する

役員借入金とは、役員が会社にお金を入れた際に計上されるものです。役員借入金がある場合は、役員貸付金と相殺することが可能です。

役員報酬を減額して返済にあてる

役員報酬として毎月支給を受ける金額の一部を、貸付金の返済に充てる方法です。この場合、役員報酬の手取りが減ることになります。

なお、手取り額を減らしたくない場合には、実際に受け取る金額は据え置き、会計上は役員報酬を増額することで、役員報酬の一部を返済に充当することも可能です。

ただし、役員報酬の増額のタイミングを間違えると、増額分の費用が法人税法上認められないため、法人税の負担が増えることになります。こうした負担を増やさないようにするには、事業年度の開始から「3ヶ月以内」に変更の決定をする必要があります。

また、役員報酬を増額した場合は、役員個人の社会保険料や税負担が大きくなる点に注意が必要です。

役員退職金と相殺する

上記の方法によっても役員貸付金の返済が進まない場合は、役員が将来受け取る役員退職金と役員貸付金を相殺するのも一つの手です。

退職金によって役員貸付金を全額相殺できるのであれば、役員個人にとってもお金の用意をする必要はなく、会社としても退職金の額を減らすことができるため、双方にとって手間がかからない方法といえるでしょう。

ただし、この方法を選択した場合は、役員に退職金が支給されるまで役員貸付金が計上され続ける点に注意が必要です。

経営者が金融機関から借入をする

これまで述べた方法のほか、経営者個人の生命保険などを担保に金融機関から借入し、会社に返済する方法や、役員貸付金をファクタリングにより債権売却を実施し、それを元手に担保として生命保険に加入する方法があります。

これにより役員貸付金が消滅し、会社側は財務改善をおこなうことができますが、当然のことながら役員個人が負債を抱えることになるため、個人に返済能力がない場合は注意が必要です。

さらに、金融機関への利息も社長個人が負担する必要があることから、早急に役員貸付金を減らす必要があるなどの事情がない限り、役員報酬の減額等の方法で徐々に減らしていくのがベターといえるでしょう。

個人所有の資産を会社に売る

経営者がプライベートで所有する土地や建物、自動車などを会社に売って、その代金で会社に返済する方法もあります。

この場合、土地や建物など不動産の場合には、個人名義から会社名義に変更するための移転登記が必要となるため、司法書士に支払う報酬や登記のための費用がかかります。

また、売却益が生じた場合には、役員は譲渡所得として所得税の確定申告をおこなう必要があります。なお、売却代金は、適正価格で設定する必要があるため注意が必要です。

債権放棄をする

会社が債権放棄をすることで役員貸付金を解消をすることもできますが、その場合は役員賞与として取り扱われ、さらに、その役員賞与は費用として認められないことから、法人税の負担が増えます。

ただし、経営者の返済能力がない場合には、一定の条件のもとに貸倒損失として処理することで、費用として認められるケースもあります。

役員貸付金は無い方がよい

これまで述べたとおり、役員貸付金にはデメリットしかありません。役員貸付金は無いのが理想であり、既に計上されている場合は早めに対策を取ることが大切です。

役員貸付金は「0」が理想

繰り返しになりますが、役員貸付金はメリットがないことから「0」であることが理想です。やむを得ない事情で貸し付けた場合であっても、返済計画を立てて回収し、早急に解消していきましょう。

放置せずに早めの対策を

特に家族経営などの場合は、会社とプライベートのお金が混同されることがあるため、会社側が回収のための対策をおこなっていないケースもあるでしょう。

役員貸付金を長期間計上しておくと、税務調査で問題となることがあり、また、相続でトラブルが発生する可能性もあります。

また、役員貸付金は、発生してから時間が経つほど不透明さが増していくことから、解消するのはもちろんのこと、そもそも発生させないための対策が不可欠です。

役員貸付金が生じないための対策方法

役員貸付金が生じないようにするには、役員が、会社のお金を個人のお金と明確に区別することが重要です。

役員本人も、会社のお金を気軽に引き出すことのないよう、常に意識することが大切であり、また、会社としても役員が簡単にお金を引き出すことができないよう、通帳等の管理を徹底することが重要でしょう。

会社のお金は「事業のために使うもの」という意識を社内で徹底し、やむを得ない事情で貸し付けをおこなう場合でも、借用書を作成し、返済期限を設けるなどの管理が望ましいでしょう。

弁護士が教える、中小企業の契約管理についてよくあるご質問

役員貸付金の勘定科目は?

会社から役員へ貸付をおこなった際の勘定科目は「役員貸付金」となります。

たとえば、会社の通帳から現金をおろして100万円を貸し付けた場合の仕訳は以下のとおりです。

| 借 方 |

貸 方 |

| 役員貸付金 1,000,000 |

普通預金 1,000,000 |

役員貸付金の金利はどの程度が適正ですか?

令和4年~令和5年中に貸付けをおこなったものについては、法律によって年0.9%が下限と決められています。

役員貸付金に利息を設定しない場合にはどうなりますか?

法律によって定められた金利分については、役員に対しての利益供与と見なされるため、給与として課税されることになります。

役員貸付金に貸倒引当金を設定する必要はありますか?

役員貸付金は、貸倒引当金の設定の対象となっています。そのため、適正な法定繰入率で貸倒引当金を計上することが可能です。

まとめ

この記事では、役員貸付金の概要やデメリット、さらには、役員貸付金の具体的な解消方法などについて詳しく解説しました。

役員貸付金は、会社にとってデメリットしかありません。

税務調査で指摘されることがあり、また、相続時に問題が生じる可能性もあるため、早期に解消することがとても大切です。

また、そもそも役員貸付金を発生させないためには、役員が会社のお金と個人のお金の区別を明確にする必要があります。さらに、役員貸付金を生じさせないような組織風土を作ることが重要でしょう。