この記事を読むのに必要な時間は約 4 分です。

令和4年(2022年)税制改正では、住宅ローン控除についても大きな変更がありました。住宅ローン控除は税額控除の中でも長期間まとまった金額が控除できるので、今回の改正はこれから住宅ローンを組むかたにとっては家計の資金繰りに大きな影響があります。

住宅ローン控除は住宅の種類によっても金額が異なり、複雑な制度です。この記事では令和4年(2022年)税制改正における住宅ローン控除の概要と、住宅ローン控除を最大限活用するための留意点などについてご紹介します。

令和4年(2022年)税制改正の概要

令和4年(2022年)税制改正での住宅ローン控除に関する改正では、以下のような事項があります。

- 住宅ローン控除は令和7年(2025年)12月31日まで延長

- 控除率が1.0%から0.7%に減額(住宅ローンの利率が下がっている傾向にあるため)

- 利用者の所得上限が、合計所得金額3,000万円から2,000万円以下に引き下げ

- 借入限度額の上限が変更

以上から住宅ローン控除の控除金額の最大控除額をまとめると、以下のようになっています。

控除率が引き下げられ、住宅ローン残高上限金額も少なくなる傾向にありますが、控除期間は新築住宅なら13年であり、まだまだ控除の金額は大きい制度です。

ただし一般住宅は、令和5年までに建築確認を受ければ「借入限度額2,000万円、控除率0.7%、控除期間10年」の税額控除が受けられるものの、それ以降は税額控除の適用がなくなります(上記表0円の部分)。これはカーボンニュートラルの実現に向けた見直しをした結果です。

2023年以降人材確保等投資税制に代わる「賃上げ促進税制」2022年の制度で住宅ローン控除を最大限活用するには?

せっかくの住宅ローン控除は最大限活用したいですよね。住宅ローン控除を受けるにはその年の借入金の残高がいくらかにより異なります。ここでは令和4年(2022年)税制改正を踏まえ、税額控除を最大限受けるためには当初借入金額はいくらないといけないのかなど、住宅ローン控除を最大限活用するための留意点をご説明します。

また、せっかく控除できてもそもそも税金を支払っていないと控除しきれません。この点についても合わせてご説明します。

税額控除を最大限受けられる「当初借入金額」は?

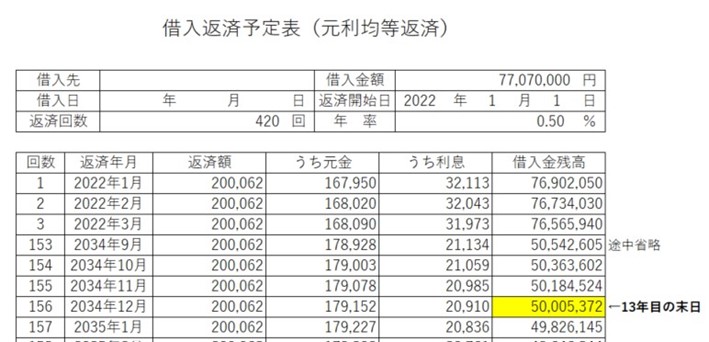

前述の表では、例えば認定住宅だとローン控除額合計は455万円にもなります。しかし13年間でこの金額の控除を受けるためには、13年後も住宅ローンが上限金額である5,000万円残っている必要があります。つまり控除期間の最終年まで、住宅ローン残高上限の借入金額が残っていないと、最大限の控除金額を受けることはできません。

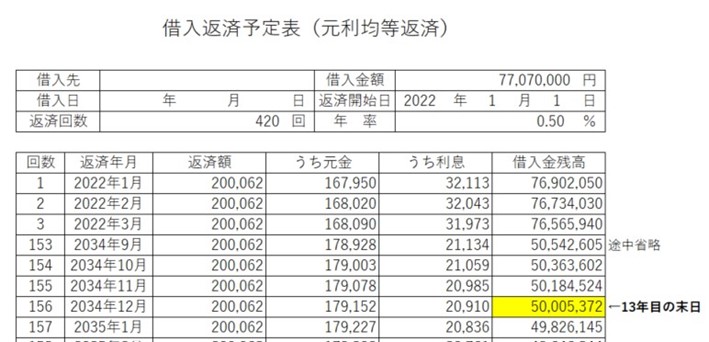

もし住宅ローンの利率が0.5%で35年ローンであったとしたら、最大限控除を受けるためには、認定住宅の例だと当初の借入金額は最低でも約7,700万円ないといけないことになります。

上記は最も税額控除がとれる例です。

次に一般的な例として新築一般住宅のケースを見てみましょう。新築一般住宅では13年後に住宅ローンが上限金額である3,000万円残っている必要があります。今度は上記よりも金利が低い0.4%、期間30年で考えてみますと、当初の借入金額は最低でも約5,160万円ないといけないことになります。

繰上返済時に確認しよう

もし繰上返済をする余裕が出てきた時には、繰上返済をすることによって住宅ローン控除を受ける金額が減ってしまわないかどうか検討してみましょう。現在はローンの利率が低いものが多いので、住宅ローン控除の控除率0.7%と比較すると、繰上返済をしない方が住宅ローン控除がとれてお得なケースもあります。繰上返済をする前に、返済後の借入金の返済予定表、借入残高の推移を確認しておくとよいでしょう。

税額がないと控除しきれない

住宅ローン控除は、所得税の金額から控除します。そしてもし所得税から控除しきれない場合には住民税からも控除できますが、上限は9.75万円です。

もし所得税が20万円の人が、住宅ローン控除が30万円とれる場合には、20万円-30万円=△10万円なので、最終的には所得税は0円になります。さらに住民税からひくことができますが、10万円の枠が残っている中で上限は9.75万円なので、住民税から9.75万円が差し引かれて、残りの0.25万円は控除しきれないまま終わります。翌年に繰り越されることもありません。

住宅ローン控除は「税額控除」です。そもそも課税所得があり所得税が発生しないと控除できず、効果がありません。ご自身の年収から「いくら所得税が発生しているか」を確認し、住宅ローン控除を今後13年間(中古の場合は10年間)でいくら受けられそうか検討してみましょう。

まとめ

以上、令和4年(2022年)税制改正での住宅ローン控除に関する改正を中心に、住宅ローン控除を受ける際の留意点をご紹介しました。

住宅ローン控除は縮小傾向にあるといえども、特に認定住宅など環境に配慮した住宅には手厚く、まとまった金額を控除できます。制度を理解して最大限活用していきましょう。

税務上の判断や手続きでご不明なことがありましたら、専門家である税理士へご相談ください。

SMC税理士法人では、金融機関OBや税理士をはじめ経験豊富なプロが御社の円滑な

税務処理、確定申告

をサポートいたします。お電話やお問い合わせフォームから相談可能ですので、ぜひお気軽にご相談ください。