この記事を読むのに必要な時間は約 5 分です。

「雑費と消耗品費って何が違うの?」

「雑費には何を計上するべき?」

「困ったら雑費で計上するのは止めたほうがいい?」

上記のような疑問・悩みを抱えている方も多いのではないでしょうか。

本記事では、雑費と消耗品費の使い方や雑費が多いことによる弊害、雑費が多い場合の対処策などを解説しています。

本記事を読むことで、適切に雑費・消耗品費の仕訳処理ができるようになるでしょう。

ぜひとも参考にしていただければ幸いです。

雑費と消耗品費の違い

国税庁によると、雑費と消耗品費は下記のように定義されています。

雑費

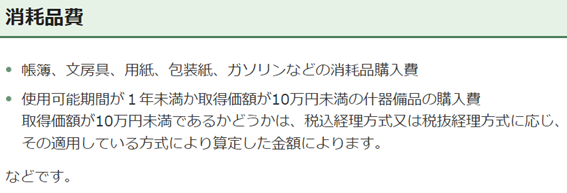

消耗品費

国税庁の定義を基準として、「雑費」・「消耗品費」双方の勘定科目を分かりやすく解説していきましょう。

雑費とは

雑費とは、他の勘定科目に該当しない費用や一時的な支出に対して使われる勘定科目です。

例えば、ごみ処理代やクリーニング代、会費などが挙げられます。

勘定科目に困った際、「とりあえず雑費で計上しておこう」といったケースもよく見受けられます。

雑費は使い勝手が良い勘定科目ですが、使いすぎないように注意しなければなりません。

雑費を使いすぎることによる弊害は後述で詳しく解説しています。

消耗品費とは

消耗品費とは、消耗品に対して使う勘定科目です。

具体的に説明すると、次第に価値が下がっていったり、実用性が無くなっていったりするものが消耗品費に該当します。

つまり、消耗性がある商品は消耗品費で計上するといった認識で良いでしょう。

消耗品費での処理例

- 文房具(ボールペンやマーカーなど)

- 封筒や印鑑、コピー用紙など

- パソコン周辺機器や10万円未満のパソコンなど

- 日用品(トイレットペーパーや清掃用品など)

10万円以上は「固定資産」になるので要注意

使用期間が1年以上のもの、かつ取得価格が1つあたり10万円以上のものは「固定資産」に該当し、経費で計上できません。

資産の種類に応じて建物や機械装置、工具器具備品やソフトウェアなどで計上する必要があります。

税抜経理方式であれば税抜き価格、税込経理方式であれば税込み価格で10万円を超えているかどうか判断します。

ちょっと待って、そのお金は一時的に預かっているだけなので使ってはいけません。雑費と消耗品費の使い分け方

雑費と消耗品費の使い分け方は、会社で明確に定義して決めましょう。

例えば、会社で消耗するもの全般を消耗品費とし、他に該当しない科目を雑費とするだけで区別しやすくなります。

また、クリーニングやお守りなど新しい内容が出るたびに、使う勘定科目を決めておくことで、次回以降もスムーズに処理できるようになるでしょう。

他に5万円以上は雑費で計上しないなど、金額を定めておくのも良いでしょう。

新しい勘定科目を作成するのも手

一定の取引が多い場合、新しく勘定科目を作る方法もあります。

雑費は他の勘定科目に該当しない際、使われる勘定科目ですが、新しく勘定科目を作ることで雑費を減らせます。

例えば、物をレンタルする場合は「リース料」、会議室をレンタルする場合は「施設利用費」など、新しく勘定科目を作れば雑費が増えにくくなるでしょう。

また、会費などは「諸会費」で統一したり、掃除にかかる費用は「清掃代」などで統一したりできます。

一定の取引で雑費がかさむ場合は、他の勘定科目に代用できないか検討してみましょう。

なお、むやみやたらに勘定科目を増やすと管理が煩雑になり、逆に経費の使途が分かりにくくなるので注意しましょう。

雑費が多い場合のデメリット2つ

雑費が多い場合のデメリットは下記の2つです。

それぞれ見ていきましょう。

内容が把握できなくなる

雑費が多すぎると、経費の内容を把握しにくくなります。

何に使ったか分からないため、経営状態の実態や改善策が見えません。

また、決算書においても雑費が多いと見栄えが悪くなります。

事業実績を正しく把握するためには、雑費を限りなく抑えることが欠かせません、

融資や調査で不利になる

雑費が多いと、銀行融資や税務調査でも不利になります。

雑費は一般的に、他の勘定科目に該当しないケースで使うため、決算書の信頼性が低くなってしまうのです。

そのため、銀行融資においてもマイナスになり、税務署からも目を付けられやすくなります。

仮に税務調査が入った場合、雑費の部分を指摘されやすくなるでしょう。

使途を明確に説明できれば問題ありませんが、税務調査自体に対する時間や手間がかかります。

雑費の目安は経費全体の5~10%が理想的

雑費の目安は経費全体の5~10%が望ましいです。

また、他の科目より最も少ない割合だとさらに良いです。

何でもかんでも雑費で計上してしまうと、あっという間に5~10%の範囲を超えてしまいます。

金額によってもパーセンテージは大きく変動しますが、5~10%内に抑えることを意識しましょう。

「記帳代行」と「経理代行」それぞれ何を依頼できるのかどういった仕訳で雑費が多くなってしまうのか

雑費で計上するケースとして、下記のような例が挙げられます。

- 消耗品費

- 振込手数料

- ごみ処理代

- クリーニング代

- 祈祷料

- キャンセル代

- 清掃費用

- 会費(安全協力会など)

- 引越し代など

特に、「困ったら雑費で計上する」といった考え方だと、雑費の金額がどんどん膨らんでいくでしょう。

本当に該当しないケースの場合のみ、雑費で計上するのが望ましいです。

雑費が多い場合は他の勘定科目を使おう

雑費が多い場合は他の勘定科目を使うことをおすすめします。

例えば、事務用品は「消耗品費」や「事務用品費」で計上可能です。

他に会費は「諸会費」、振込手数料は「支払手数料」で処理できます。

引っ越し代も「荷造運賃」として計上できるでしょう。

他の勘定科目に当てはまるものがない場合、勘定科目を新しく作ることも検討してみましょう。

勘定科目の判断に悩む場合は、税理士に相談するのも手です。

適切なアドバイスをしてくれることでしょう。

経理を見直して明確に科目を使い分けることが大切

本記事では、雑費と消耗品費の使い方や雑費が多いことの弊害、雑費が多い場合の対処策などを解説しました。

仕訳は明確にルールを作成し、ルールに沿って科目を使い分けることが大切です。

雑費が多すぎると感じた場合、経理を見直し、明確な仕訳ルールの作成を検討しましょう。

判断で悩む場合は、税理士に相談するのがおすすめです。

明確に科目を使い分け、常に適切な仕訳をすることを心掛けましょう。