この記事を読むのに必要な時間は約 11 分です。

この記事は役員「借入金」を解説する内容です。

役員「貸付金」を減らいたい方はこちらから!

企業が資金不足に対応する手段として、広く利用される「役員借入金」。

しかし、経営者のなかには、役員借入金について「一体どのようなお金かわからない」「解消する方法がわからない」と疑問を持つ方もいるでしょう。

この記事では、役員借入金のメリットやデメリットから返済以外の解消方法まで、具体的な対策や注意点も交えながら、わかりやすく解説します。

役員借入金について正しく理解し、会社の財政状態の改善にぜひお役立てください。

夢の借入金

将来的に返す必要があるものの、すぐに返済する必要がなく利息も支払わなくてよい資金調達方法があります。それは経営者などの役員が、会社にお金を貸す「役員借入金」です。

役員借入金とは

役員借入金とは、経営者がプライベートで蓄えている個人資金の一部を、運転資金の確保などのために一時的に会社に入れ、会社の資金に余裕ができたら返してもらうものです。

経営者からみれば会社への貸付金、会社からみれば経営者に対する借金ということになります。

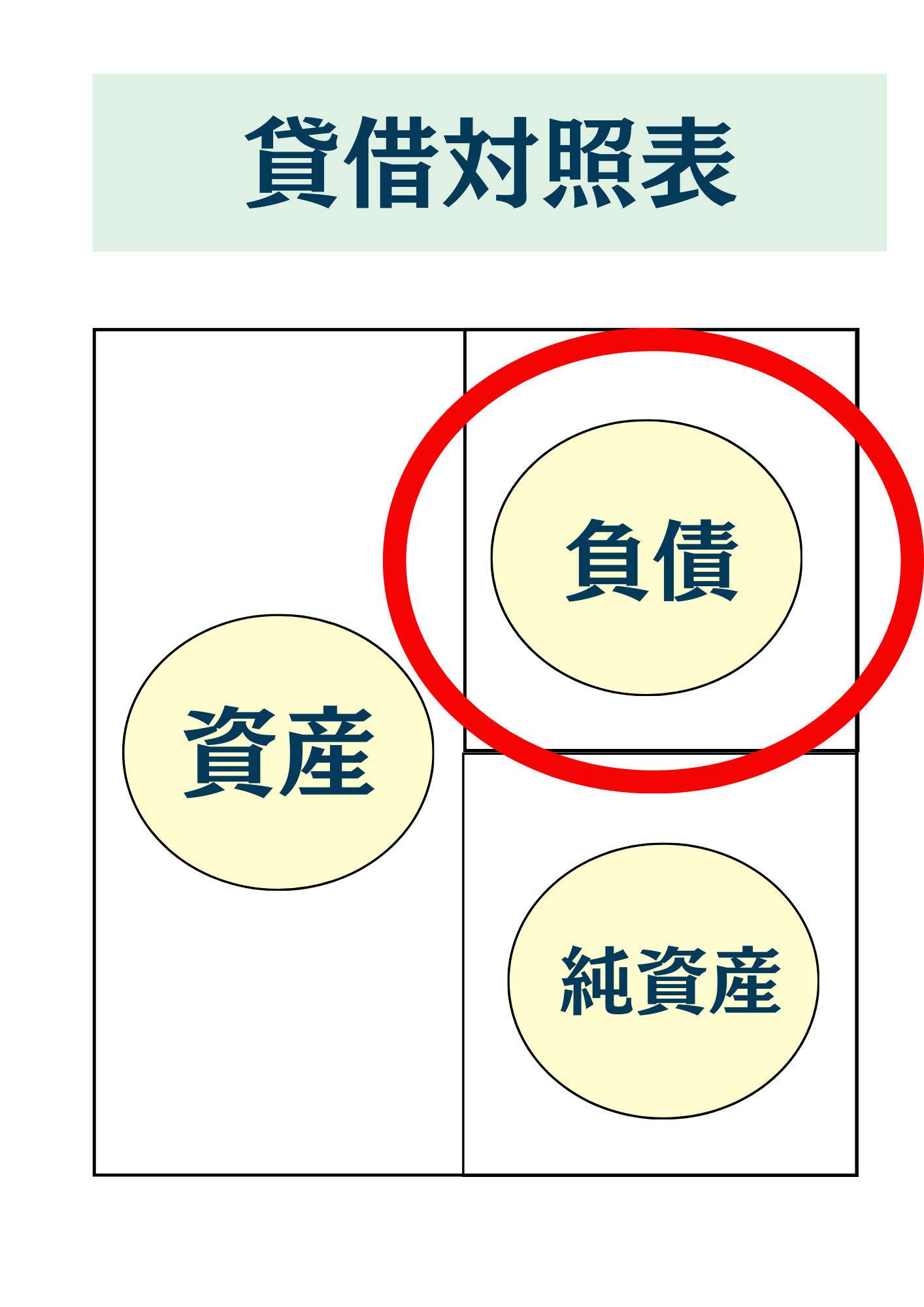

役員借入金は、貸借対照表では貸方の「負債の部」に記載され、特に中小企業で計上されることが多いといわれています。

なお、役員借入金は負債の部に計上されますが、経営者からの資金提供のように扱われることも多く、急いで返済する必要がないことから「資本」のような存在となっています。

役員借入金は使いやすい

役員借入金は、事務手続きの面や会社の利益を守る点において使いやすいという特徴があります。

資金調達にかかる事務手続きが簡潔

もし「企業の資金が足りない」となった場合、銀行からの融資は手続きが煩雑で、審査にも時間がかかります。

しかし、役員借入金は役員が資金を提供するため、審査なしでスムーズに資金が会社に入るほか、返済条件なども柔軟で手続きが簡便です。これにより、企業は手軽に必要な資金を調達できるでしょう。

投資の様な支出、戦略的経費から経営を考える役員借入金のメリット

このセクションでは、便利な役員借入金のメリットを4つ紹介します。

中小企業の税制を継続して受けられる

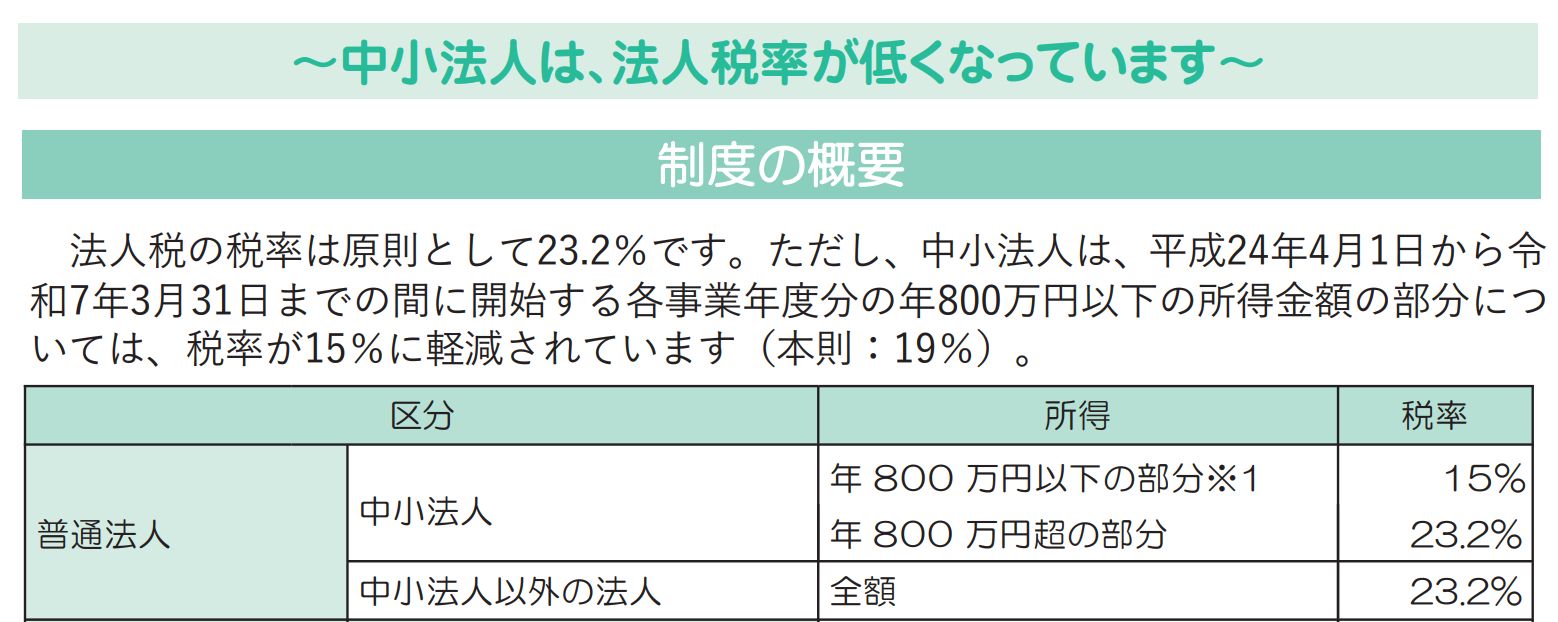

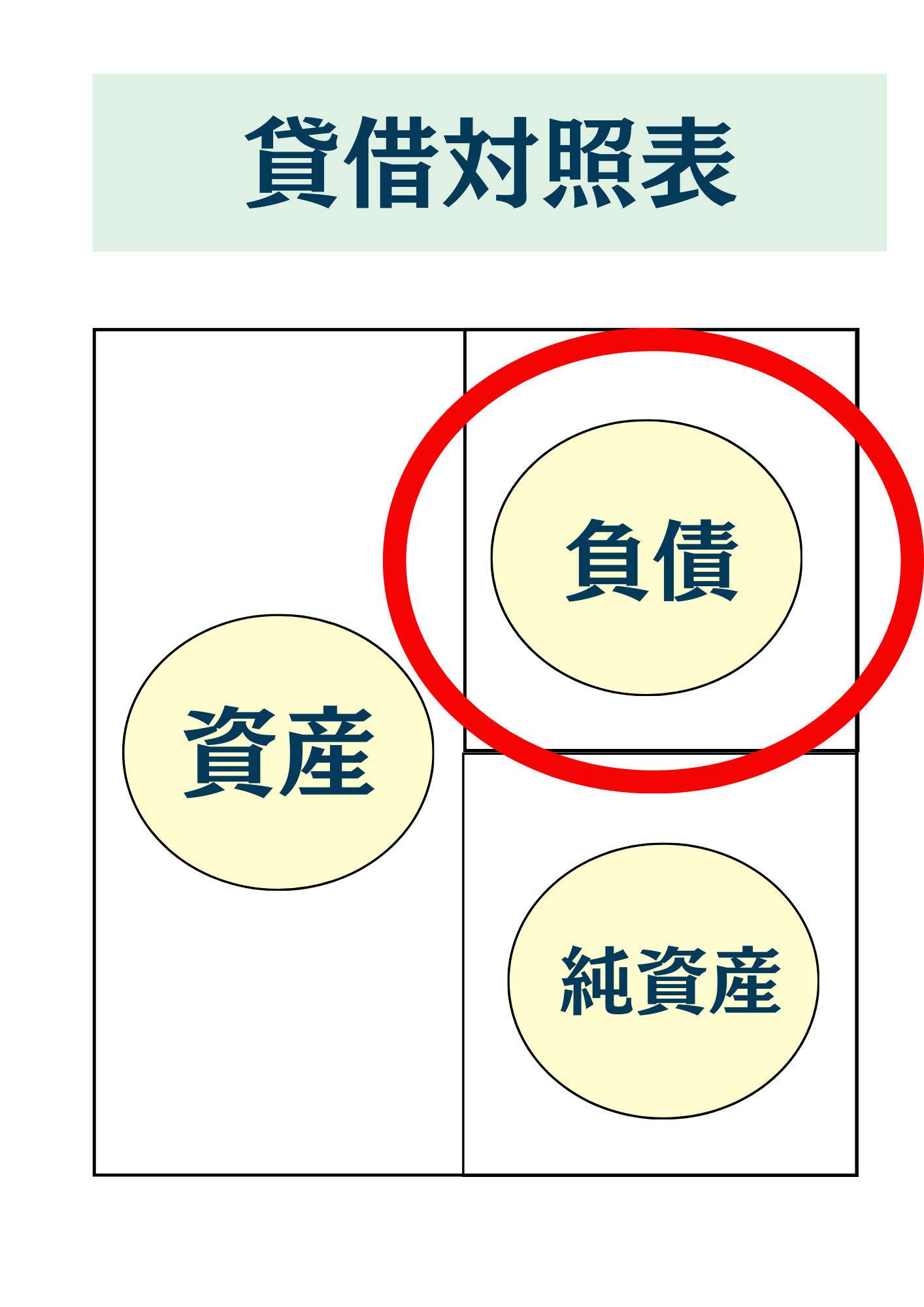

役員借入金として会社にお金を入れる場合、中小企業の優遇税制をそのまま受け続けることができます。

一方、出資によって会社にお金を入れた場合は、出資額の半分以上を資本金としなければなりません。そのため、出資により資本金が1億円を超えた場合、法人税の15%軽減税率(通常23.2%)が適用できなくなります。

※中小法人とは、普通法人のうち各事業年度終了の時において資本金の額若しくは出資金の額が 1億円以下の法人又は資本若しくは出資を有しない法人のことをいいます。

ほかにも、資本金が1億円を超えると、以下の影響が生じます。

- 少額減価償却資産の特例が受けられなくなる。

- 交際費等の損金算入の特例が受けられなくなる。

- 欠損金の繰越控除が満額受けられなくなる。

- 法人事業税の外形標準課税の対象となる。

また、出資によって資本金が3千万円を超えると、租税特別措置法の税額控除を受けられなくなります。このため、出資による税制優遇がなくなると、会社の負担が増大します。

一方、役員借入金は資本金の増加を伴わないため、中小企業に適用される優遇税制を継続して受けることが可能です。

経営者にお金が戻る

出資の場合、役員が株式を売却することに制限があるため、基本的に出資額は返還されないという認識をもつとよいでしょう。

一方、貸し付けた場合は、法的な制限なく会社から返金をうけることが可能です。

会社の経費になる

役員からの借入金には、利息を支払う必要があります。

この支払利息は費用に計上可能であるため、企業の税負担を抑えることが可能です。

なお、役員の視点でみた場合、貸付金に対する受取利息に源泉所得税は課されませんが、雑所得として所得税の確定申告が必要です。

この場合、給与所得及び退職所得以外の所得金額の合計額が20万円以下の場合には確定申告不要ですが、同族会社の役員が利息を受け取る場合は確定申告が必要であるため注意しましょう。

利息や返済期限を自由に決められる

役員借入金に対する利息は、役員貸付金とは違い「無利息」や「低利息」でもよいとされており、返済の期限も自由に決められます。

一方で、銀行から借り入れる場合は、利息や返済期限が厳密に決められているため、役員借入金の方が自由度が高いといえるでしょう。

また、会社の運転資金が足りない場合は、社長や役員などが個人の資金を迅速に提供することで、早期に経営の安定を計ることができます。

なお、役員借入金に市中金利よりも高い利息を設定した場合は、給与扱いとなり源泉徴収が発生する点に注意が必要です。

役員借入金のデメリット

ここまでの解説で、役員借入金はメリットが多いと感じたかもしれません。しかし、注意すべきデメリットも存在します。

資金調達に限界がある

一般的に、会社に資金を提供するのは、ほとんどが経営者かその親戚など身近な人です。

そのため、多くの場合は提供される資金に限りがあることから、多額の資金が必要な場合は、銀行で融資を受ける必要があるでしょう。

増えすぎると債務超過に陥る危険性がある

前述のとおり、役員借入金は貸借対照表で「負債の部」に計上されます。そのため、多額の役員借入金を計上すると、負債がふくらみ債務超過の状態に陥る可能性があります。

債務超過は企業の信用度を低下させるため、経営の安定に悪影響を及ぼす可能性があります。

役員借入金は銀行からの融資とは性質が異なるとはいえ、債務超過の状態は健全な財務状態であるとはいえないでしょう。

役員が亡くなると相続税の課税対象になる

役員借入金は、役員からみると会社に貸し付けているお金であり、返してもらうべき債権です。そのため、役員が亡くなった場合、この債権は相続税の課税対象になります。

したがって、もし多額の役員借入金が計上されている場合は相続税が高額になり、相続人の負担が大きくなる可能性があります。

さらに、相続人と会社との関係性が良くない場合や、相続税を支払うための手元資金が不足しているなどの事情があると、相続人からすぐに貸付金の返済を迫られることも考えられます。

この場合、会社が債務超過に陥っていると、役員借入金を返済するための資金が調達できず、相続人に返済することができない可能性が高まります。

このような事態は、経営の混乱を引き起こす可能性があるため、役員借入金の取り扱いは慎重におこなう必要があります。

中小企業投資促進税制とは?優遇措置の内容や対象の設備、必要書類をわかりやすく解説!銀行の評価は?

役員借入金は、貸借対照表では「負債の部」に計上されるため、役員借入金によって自己資本比率が下がることになります。そのため、以前までは、役員借入金も通常の借入金と同様に会社の借入であると考えて評価されてきました。

しかし最近は、一般的な借入金とは異なり、経営者が会社にお金を入れているということで、ある意味「自己資本」と同じ取り扱いとして評価されるようになってきています。

つまり、本来は負債のところを自己資本とみなされることから、実質的には「資産超過」の状態と判断される場合もあるのです。

一方で、役員借入金が増え続けている場合は、銀行からの評価がマイナスになる可能性があります。

会社の運転資金は、通常、銀行から融資を受けるのが一般的です。そのため、繰り返し役員借入金で資金調達している会社は「銀行から借りられない会社なのではないか」という疑問を持たれる可能性があるためです。

返済以外の解消方法

役員借入金は、返済以外にもいくつかの解消方法があります。

役員報酬を減額して返済に充当

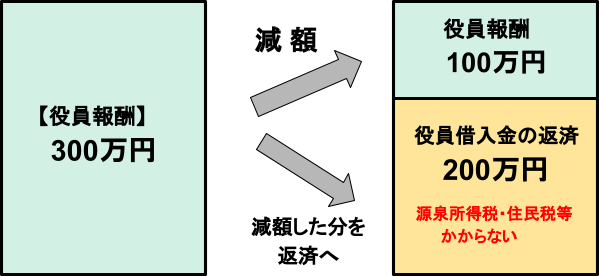

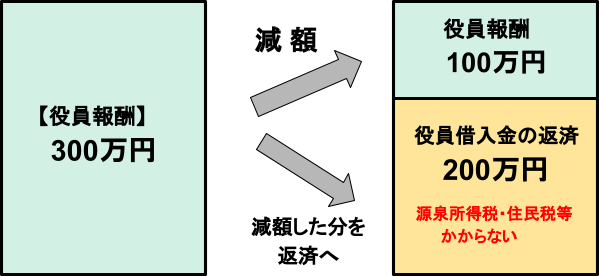

会社が役員に支払う役員報酬を減らし、減らした分のお金を役員借入金の返済にあてる方法です。

この方法では、会社にとっては役員借入金という負債が減るほか、役員にとっては源泉所得税や住民税を減らすことができます。

この例では、役員報酬が300万円から100万円に減額されたものの、役員借入金の返済分が200万円あるため、役員が受け取る金額は合計300万円のまま変わりありません。

さらに、返済分の200万円には源泉所得税が引かれないため、役員報酬として300万円受け取るより、手取りの金額は増えます。

しかし、役員報酬を減らすと会社の経費へ計上できる金額も減ることになり、黒字の会社の場合は支払う法人税が増えることになります。赤字の会社に有効な方法ともいえるでしょう。

債務免除

役員個人が、会社に対して役員借入金の返済を免除する方法です。この場合、当然ですが、役員はお金を返してもらうことができなくなります。

債務免除がおこなわれると、会社の資金を減らすことなく負債を減らすことができますが、注意する点が2点あります。

1つ目の注意点は、債務免除された場合は「債務免除益」が計上されるため、その分法人税が課せられることです。なお、この場合の仕訳例は、以下のとおりです。

| 借 方 |

貸 方 |

| 役員借入金 3,000,000 |

債務免除益 3,000,000 |

役員借入金の返済が免除されると、会社にとっては、実質その金額をもらったこととなるため、債務免除益と呼ばれる利益が発生します。ただし「繰越欠損金」が累積されているような赤字が多い会社は、欠損金の範囲で債務免除をおこなえば課税されません。

2つ目の注意点は、債務免除した結果、みなし贈与として贈与税が発生する可能性があることです。

債務免除益は会社の利益になるため、総資産が増え、結果的に株価が上昇します。この場合、債務免除をおこなった役員以外の株主は、株価の上昇という利益を受けたことになり、みなし贈与として贈与税が課されることがあります。

金銭を直接贈与するわけではありませんが、債務免除によって間接的に株価上昇による利益を受けたとされ、贈与とみなされるわけです。

代物弁済

代物弁済は、役員の承諾を得て、現金ではなく会社が保有する不動産などで返済する方法です。

現金を支出せず負債を減らせるメリットがありますが、不動産は時価によっては税務上の影響を考慮しなければなりません。

下記の例で簡潔に解説します。

| 役員借入金 |

2,000万円 |

| 不動産帳簿価格 |

2,000万円 |

| 不動産時価 |

2,500万円 |

この事例の場合、不動産の帳簿価格より時価の方が500万円高いため「不動産売却益」が500万円発生します。

役員にとっては、貸し付けた2,000万円に対し2,500万円の不動産を受け取ることになるため、差額の500万円は役員賞与となり、所得税および住民税の課税の対象となります。

さらに、会社側には不動産売却益と同額の役員賞与が計上されますが、役員賞与は損金算入されないため、法人税の課税対象となります。

なお、代物弁済をおこなった場合は消費税も課されますので、注意しましょう。

DES(デット・エクイティ・スワップ)の活用

DESとはDebt(債務) Equity(資本) Swap(交換する)を意味します。

DESは債務と資本を交換する方法で、債務(役員借入金)と交換に会社の株式を発行します。このとき、会社側は借入金を資本金に、役員側は貸付金を株式に振り替えます。

DESで役員借入金を精算する場合、企業の資本金が増えることになります。

前述のとおり、資本金が3千万円を超えると租税特別措置法の税額控除を受けられなくなり、さらに、資本金が1億円を超えた場合は法人税の15%軽減税率(通常23.2%)が適用できなくなるなど、さまざまな影響が生じるため注意しましょう。

また、資本金が増えることにより、法人住民税の均等割が増える可能性もあります。

なお、債務が債権の時価を上回る場合は債務消滅益が発生し、課税されることがあります。たとえば、役員借入金の額と債権の時価に差がある場合、債務消滅益が発生し課税されるため押さえておきましょう。

疑似DESの活用

疑似DESとは、会社が役員借入金を一度返済した上でそのお金を会社に出資する方法で、DESと似た手法です。

疑似DESは実際に現金でやり取りをするため、帳簿上で完結するDESとは違い資金繰りを考慮に入れなければいけません。

具体的には、まず、役員が出資予定金額の現金を用意し、会社の口座に振り込みをします。会社は、振り込まれたお金で役員借入金を返済し、債務と負債が交換されます。

結果として、DESと同じ状態をつくることができるのです。

生命保険の活用

被保険者を役員とした生命保険を契約し、その解約返戻金を使って役員借入金を返済する方法です。

生命保険を活用すると、毎月の保険料は会社の経費にしながら返戻金を貯めていくことが可能です。

ただし、全額経費に計上できるわけではなく、一定の制限が設けられていますので注意が必要です。詳細は、国税庁のHPで確認することをおすすめします。

設備投資はいくらまで大丈夫?判断基準となる当座比率と自己資本比率役員借入金の留意点

ここでは、役員借入金を活用する上での留意点を「2つ」紹介します。

取締役会の承認が必要(利子や担保を設定する場合)

役員借入金に利子や担保を設定する場合は、利益相反取引に該当するため、取締役会の承認が必要となります。なお、取締役会を設置していない場合は、株主総会での承認が必要です。

利益相反取引とは、簡潔に説明すると、役員が利益を得ることで会社が損害を受けるような取引のことです。万一、役員が勝手に高い利息を設定すると、支払利息は会社のお金から支払われるため、会社に損害を与える行為とみなされる可能性があります。

そのため、取締役会で承認を得たうえで利子や担保の設定をおこなわなければなりません。

役員からの借入でも負債であることを意識しよう

役員借入金に対しては、実質「返さなくても良いお金」という感覚を持っている方も多いかもしれませんが、会計上は負債です。

役員借入金を放置しておくと、銀行からの評価や相続の際の問題などに影響を及ぼす可能性があります。

負債であるという意識を忘れず、正しく活用することが大切です。

まとめ

この記事では、役員借入金のメリット・デメリット、および返済以外の解消方法に焦点を当てて解説しました。

役員借入金は、手続きの簡便さや柔軟性があるなど、企業における資金調達手段として多くのメリットがあります。

一方で、多額の役員借入金が計上されることによる企業の信用低下や、役員が亡くなった場合の相続税の問題もあり、慎重な取り扱いが求められます。

そのため、役員借入金は適切なタイミングで解消していき、できるだけ健全な財政状態を保つことが大切でしょう。