この記事を読むのに必要な時間は約 6 分です。

「約束手形が廃止になった後の取引はどうなるの?」

「支払手形残高・受取手形残高を無くすにはどうしたらいい?」

「約束手形の取引は止めるべき?」

上記のような疑問・悩みを抱えている企業も多いのではないでしょうか。

本記事では、約束手形の概要や手形の廃止内容の具体例、約束手形残高を無くす方法などを解説しています。

本記事を読むことで、約束手形の廃止について具体的に理解でき、自社がどう行動を取れば良いかも見えてくることでしょう。

そもそも約束手形とは

約束手形とは、振出人(代金を支払う側)が受取人(代金を受け取る側)に対して、約束手形に期日を記載し、かつ期日に代金を支払うことを約束した有価証券のことです。

なお、約束手形で取引をおこなうには「当座預金」を開設しなければなりません。

当座預金とは、約束手形の入出金を金融機関に代行してもらえる口座のことですが、銀行からの信用がないと作れません。

つまり、約束手形で取引をおこなうにあたり、金融機関から信頼を得ているのが最低条件です。

約束手形における取引の流れと仕訳例

約束手形における取引の流れは下記の通りです。

1.振出人が受取人に期日が記載された約束手形(支払手形)を発行する(例:振出日=令和4年1月31日、支払期日=令和4年4月30日)

振出人側の仕訳

| 借方 |

貸方 |

| 買掛金 100,000円 |

支払手形 100,000円 |

受取人側の仕訳

| 借方 |

貸方 |

| 受取手形 100,000円 |

売掛金 100,000円 |

2.振出人が支払期日の日に受取人の当座預金へ入金する

振出人側の仕訳

| 借方 |

貸方 |

| 支払手形 100,000円 |

当座預金 100,000円 |

3.提示を受けた銀行が受取人側へ支払

受取人側の仕訳

| 借方 |

貸方 |

| 当座預金 100,000円 |

受取手形 100,000円 |

なぜ約束手形は廃止になるのか?

約束手形を廃止する主な理由として、受取側の資金繰り悪化が挙げられます。

手形は振出日から3~4ヵ月後に入金されることも多く、その間はお金が入ってきません。

特に中小企業は自転車操業のところも多く、資金繰りの悪化=倒産に陥りやすくなります。

また、期日の到来前に現金化できる「手形割引」といった制度もありますが、手形割引は業者へ手数料を支払う必要があるため、受け取れる金額が減ってしまうのです。

そこで入金サイクルを短くし、資金繰りの悪化を防ぐのが狙いだと思われます。

労務管理の基本。根本的な問題を解決しない限り、同じようなトラブルが発生廃止されるのは紙の手形で電子は使える

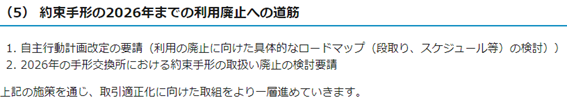

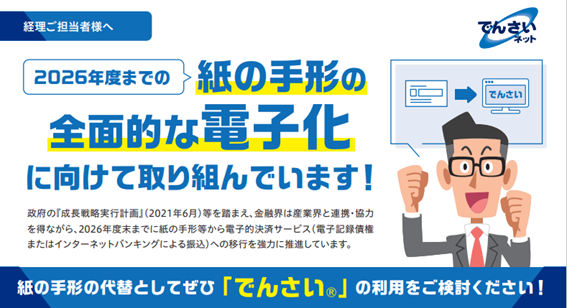

手形の廃止予定は2026年となっていますが、廃止されるのは紙の手形であり、電子(電子記録債権)は使えます。

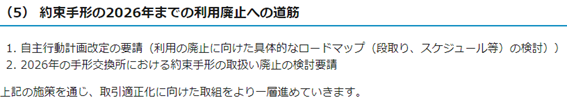

経済産業省は2022年2月10日に公表した「取引適正化に向けた5つの取組」の中で、約束手形の廃止を挙げました。

電子記録債権は廃止にならないので、今後は紙の手形ではなく、電子で手形を取引するのが主流となっていくでしょう。

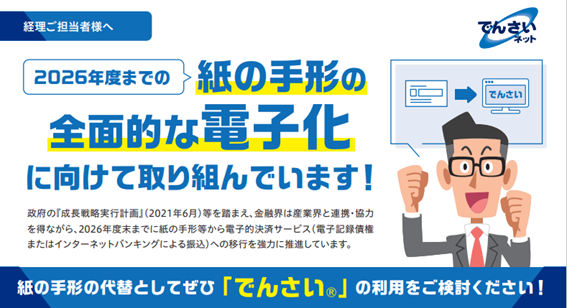

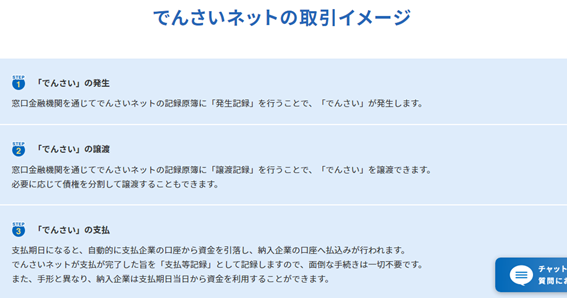

電子記録債権(でんさい)とは?

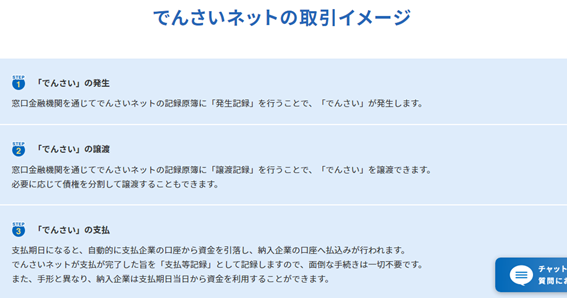

電子記録債権(通称:でんさい)とは、電子(インターネット)を介した手形決済方法です。

全国銀行協会の子会社、全銀電子債権ネットワークが運営しており、信頼性も高いのが特徴的です。

電子記録債権には以下のようなメリットがあります。

振出側の主なメリット

- 郵送代がかからない

- 印紙代がかからない

- 紙の支払手形を作成する必要がない

受取側の主なメリット

- 紛失や盗難を心配する必要がない

- 期日になると自動入金される

- 紙の受取手形ほど厳重に管理しなくても良い

支払手形はペナルティが大きすぎるので即刻辞めるべき

支払手形は支払えなかった際のリスクが大きく、辞めた方が無難です。

支払手形は簡単に振出せますが、6ヵ月内に2度支払えなければ(不渡り)、銀行取引停止となります。

一般的には、「銀行取引停止=倒産」と認識されています。

また、1回不渡りを出しただけでも取引先や得意先、銀行などから大きく信用を失います。

1回不渡りをするだけでも、ペナルティが大きすぎるのです。

買掛金であれば、資金が無くても事情を話せば大抵はなんとかなります。

しかし支払手形は自動的に引き落とされる上に、1回不渡りになれば倒産リスクも一気に増すため、最も危険な債務といえるでしょう。

コロナ不況から家族と経営を守るためには【支払手形】を止める3つの方法

支払手形を止める方法は下記の3つです。

- 銀行借入をして一気に返済する方法

- 現金決済金額を徐々に上げていく方法

- 定期預金に毎月積み立てていく方法

1つずつ見ていきましょう。

1. 銀行借入をして一気に返済する方法

短期的に支払手形残高を無くす方法として、銀行から借り入れて一気に返済する方法が挙げられます。

なお、一気に残高を返済できますが、借入金には利息がかかるので留意しておきましょう。

2. 現金決済金額を徐々に上げていく方法

現金決済金額を年々上げていき、目標の年数で全ての支払取引を現金決済に変更する方法もあります。

例えば、初年度は100万円を現金決済し、2年目は500万円以下、最終的には5年目で全額現金決済するといったように目標を立てておきます。

そうすることで、支払手形の残高が徐々に減っていくでしょう。

ただし、このやり方は現金決済と支払手形、両方の資金を目標年数まで用意し続ける必要があるため、資金が潤沢でなければ厳しいです。

3. 定期預金に毎月積み立てていく方法

定期預金に毎月一定額を積み立てていき、定期預金が支払手形残高を超えた際、一気に支払いして支払手形残高を0にすることも可能です。

定期預金を毎月積み立てていく場合も、どのくらいの期間で支払手形の残高を超えるようにするのか、目標を立てておくことか欠かせません。

【受取手形】を止める3つの方法

受取手形を止める方法は下記の3つです。

- 下請け法を利用する方法

- 資金繰りが厳しい旨を訴える方法

- 強気に出ていく方法

1つずつ見ていきましょう。

1. 下請け法を利用する方法

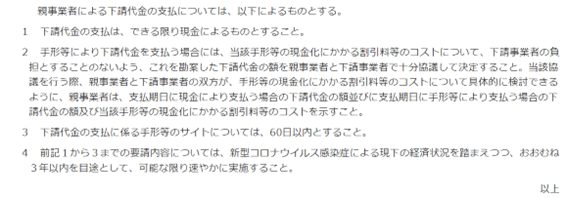

下請法を利用し、約束手形を現金払いに変えてもらうのも手です。

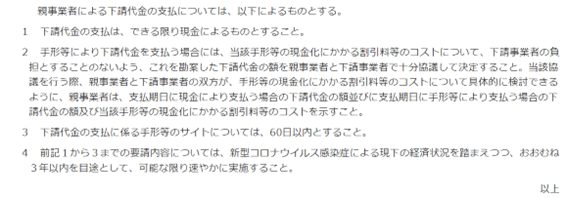

2016年12月に公正取引委員会と中小企業庁が基準を改正し、下請との取引はできる限り現金払いとするよう定めました。

ただ、十分に支払サイクルが短縮されていないことから、2021年3月に再通達を出したのです。

下請法の内容を依頼文書に組み込み、交渉することで、一定の効果を期待できるでしょう。

2. 資金繰りが厳しい旨を訴える方法

自社の資金繰りが厳しい旨を得意先へダイレクトに訴え、情で手形取引を解消してもらう方法もあります。

ただし、信用不安にも繋がるので諸刃の剣です。

使うタイミングとしては、コロナ禍のような特殊な時期に試すのがおすすめです。

つまり、上手く言い訳できる時期を見定める必要があります。

3. 強気に出ていく方法

取引を中止する覚悟で強気に出ていくのもアリです。

「現金でしか取引しない」と宣言することにより、向こうの心が折れる可能性もあります。

ただし、強気の策は下記2点のいずれかに当てはまる場合、有効だと感じます。

- 自社が同業他社に真似できないような商品・サービスを提供している

- 仮に取引が中止になっても売上への影響が小さい

社員のモチベーションの低さは経営者にも責任があります電子手形は紙の手形と比べて利点が多いが、経営のためには約束手形自体を止めるべき

本記事では、約束手形の概要や手形の廃止内容の具体例、約束手形残高を無くす方法などを解説しました。

紙の手形は2026年に廃止予定となっていますが、電子手形は廃止になりません。

電子手形は紙の手形と比べてコスト面や安全面で利点が多いですが、経営のためには約束手形自体を止めるべきだといえるでしょう。

とはいえ、急に約束手形を廃止するのは難しくもあります。

方法としては、徐々に約束手形の取引を減らす、つまりは常に変化していくことを心掛けると良いでしょう。

この記事が少しでも参考になったなら幸いです。

最後までお読みいただき、ありがとうございました。