この記事を読むのに必要な時間は約 9 分です。

法人や個人事業主、副業をする会社員は税務調査を受けることがあります。では、実際の税務調査とはなにをするのでしょうか?

本記事では、税務調査の概要や調査の流れ、確認されるポイントをわかりやすく解説します。

税務調査で誤りを指摘された場合に取るべき対応についても紹介するので、ぜひ参考にしてみてください。

税務調査とは

税務調査とは、納税者が正しく税金を納めているか税務署が確認するための調査です。税務署へ申告した所得に誤りがないかを調査されます。

法人・個人どちらも対象になる

税務調査は、法人・個人どちらも対象となります。「個人事業主だから税務調査が入らない」というわけではないため、注意が必要です。

強制調査と任意調査の2種類がある

税務調査は「強制調査」と「任意調査」の2種類に分かれます。

強制調査は、納税者の意思に関係なく強制的に実施される調査です。国税局査察部(マルさ)の調査員数百人が一斉に事務所や社長の自宅、取引先などに立ち入ります。強制調査は超大口の事案や悪質事案のみに対しておこなわれる調査です。

強制調査以外の税務調査はすべて任意調査と呼ばれます。税務調査をおこなうことが事前に通知されるため、突然調査員が訪れることはありません。

調査対象となる企業の規模などにより、調査員が十人を超えることもあれば1人の場合もあります。また、名前に「任意」とついてますが、任意調査を完全に断ることはできません。

税務調査が厳格化、加算されるペナルティとそれを防ぐ日々の経理税務調査が入る割合とは

実際にどれくらいの法人や個人に対して税務調査が入っているのでしょうか。

法人が税務調査を受ける割合

国税庁「税務行政の現状と課題」によると、2016年度における法人への税務調査率は3.2%です。単純に計算すると、30年に1回のサイクルで税務調査が入ることになります。

個人が税務調査を受ける割合

国税庁「税務行政の現状と課題」によると、2016年度における個人への税務調査率は1.1%です。単純に計算すると、100年に1回のサイクルで税務調査が入ることになります。

法人に比べて税務調査が入る割合は少ないです。ただし、1回税務調査が入ったからといって、100年後まで税務調査が絶対に入らないというわけではないので注意しましょう。

税務調査の流れとは

税務調査はどのような流れでおこなわれるのでしょうか。税務調査(任意調査)の具体的な流れを解説します。

1.税務署から事前通知を受ける

任意調査は事前に税務署から電話で連絡が入ります。税理士が税務代理をおこなっている場合は、連絡が入る先は顧問税理士です。

2.税務調査の日程を調整する

税務調査の日程や実施場所を決めます。なお、法人の場合は事務所で税務調査をおこなうことが一般的ですが、税理士事務所などへの実施場所の変更も可能です。

3.顧問税理士と準備をする

日程と実施場所が決まったら、税務調査に向けて顧問税理士と打ち合わせをしましょう。当日の流れなどを擦り合わせます。

事前に税務署から案内される必要書類の用意も必要です。経理担当者と確認しながら、必要な書類を準備します。

4.税務調査に対応する

税務調査当日は、来訪した調査員に対応します。挨拶や雑談のあとに、事業概要の説明などを求められることが多いです。

その後、事前に用意した必要書類をもとに調査がおこなわれます。調査員は疑問点があれば都度質問するので、顧問税理士や経理担当者などの質問に答えられる人の同席が必要です。

税務調査の期間は企業規模などによって異なり、1日で終わることもあれば1ヶ月近くかかることもあります。

5.調査結果の連絡を受ける

税務調査から2~3週間後に結果が通知されるので、申告内容の修正が必要な場合は手続きに則って対応します。対応方法は税務調査後に取るべき対応とは?で解説するので、確認してください。

コロナ禍の税務調査における重点調査項目税務調査に必要な書類とは

税務調査に必要な書類は、事前に税務署から指定されます。一般的に用意が必要となるものは以下の資料です。

- 会社の経歴書と組織図

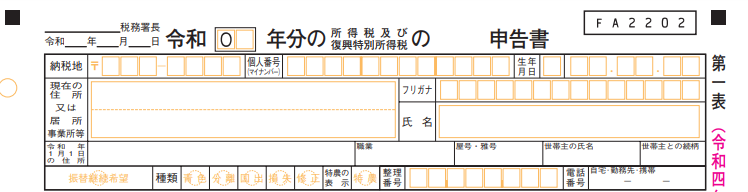

- 申告書(法人税申告書・確定申告書)

- 決算書類

- 帳簿類(元帳・入出金振替伝票など)

- 売上関係の資料(見積書や納品書など)

- 仕入れや外注関係の資料(見積書や請求書など)

- 経費に関する資料(領収書など)

- 棚卸表

- 各種通帳

- 人件費関係の資料(源泉台帳や特別徴収の住民税の通知書など)

決算書類や帳簿などの書類関係は、事前に税務署から指定された期間(一般的に3期分)を用意します。実際に税務調査を受ける際には、税務署の案内に従って必要書類を準備してください。

税務調査で確認されるポイントとは

税務調査をおこなう調査員はどのようなポイントを見ているのでしょうか。税務調査で確認されるポイントを解説します。

事業内容

まずは、事業内容の説明を求められることが多いです。事業の概要や会社を設立した経緯などを説明しましょう。

この際、調査員は事業概要以外にも経営者や個人の人柄も確認しています。几帳面な人なのか大雑把な人なのかなどを見ていることが多いです。そのため、できるだけ正確かつ丁寧に説明するよう心がけましょう。

売上

税務調査では売上を確認されます。確認される内容は、売上の計上漏れや期ズレが発生していないかなどです。

また、前年比で大きく売上が増減している場合は、売上の変動理由などを確認されます。

仕入れ・外注費

仕入れ・外注費も税務調査でよく見られる項目です。計上ズレがないか、給与として計上するべきものを外注費として計上していないかなどを確認されます。

棚卸資産

棚卸資産も税務調査で確認されやすい項目です。棚卸資産を計上するまでの流れや実際の保管状況などを確認されます。保管場所に調査員が赴くこともあるので、棚卸資産がどれか分かるように整理しておきましょう。

交際費

交際費も、税務調査でよく確認される項目です。特に、社長や個人事業主がプライベートの費用を交際費として計上していないかを確認されます。

取引先

税務調査では、調査対象企業の取引先に確認が入る場合もあります。これは「反面調査」と呼ばれる調査方法です。

調査企業が保管している資料だけでは実態を把握できない場合や架空計上が疑われる場合などに、取引先へ反面調査が入ります。

経理業務の流れ

経理業務の流れも、税務調査で確認されることの多い項目です。普段、どのように計上をおこなっているのか確認されます。

経理担当者がいる場合、税務調査中は経理担当者のスケジュールを抑えておくようにしましょう。

コロナ禍の税務調査における重点調査項目税務調査後に取るべき対応とは?

税務調査で申告内容に不備があると通知された場合、対応が必要です。税務調査後に取るべき対応を紹介します。

修正申告

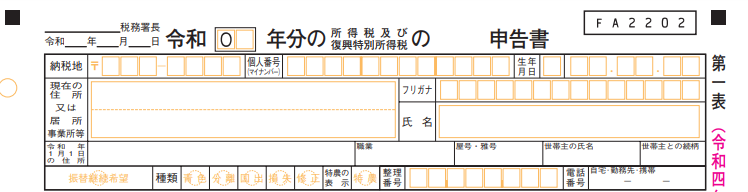

税務調査により、追加で税金の納付が必要となった場合は「修正申告」が必要です。修正申告は、確定申告書の再提出により完了します。

税務署から指摘された箇所を反映した確定申告書を再作成して、税務署へ提出しましょう。以下に「修正」申告書と記載して、種類の「修正」にまるを付けてください。

国税庁ホームページ「確定申告書等作成コーナー」での作成も可能です。

なお、税務調査により追加で納税が必要となった場合、本来納税すべき税金とは別に過少申告加算税や無申告加算税、延滞税などが課されます。

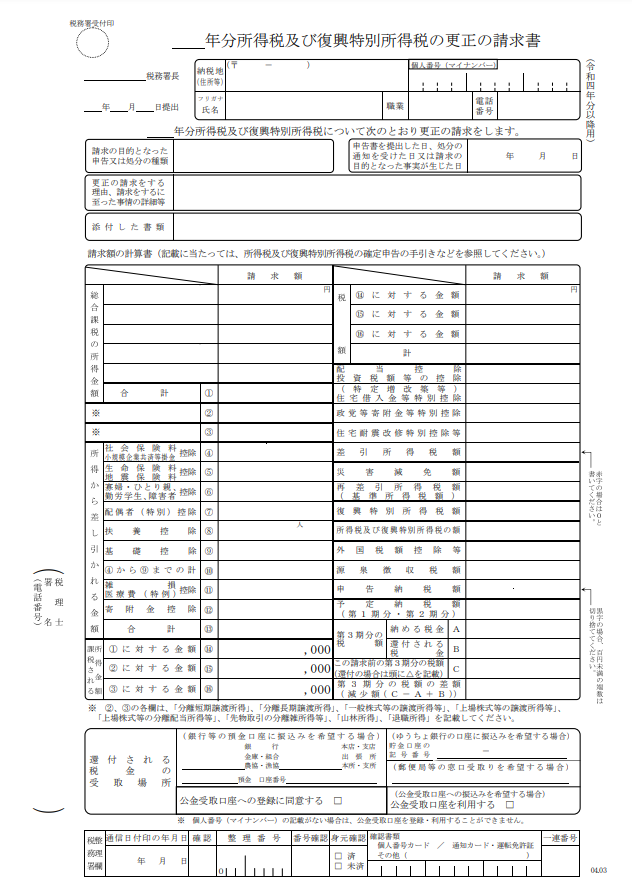

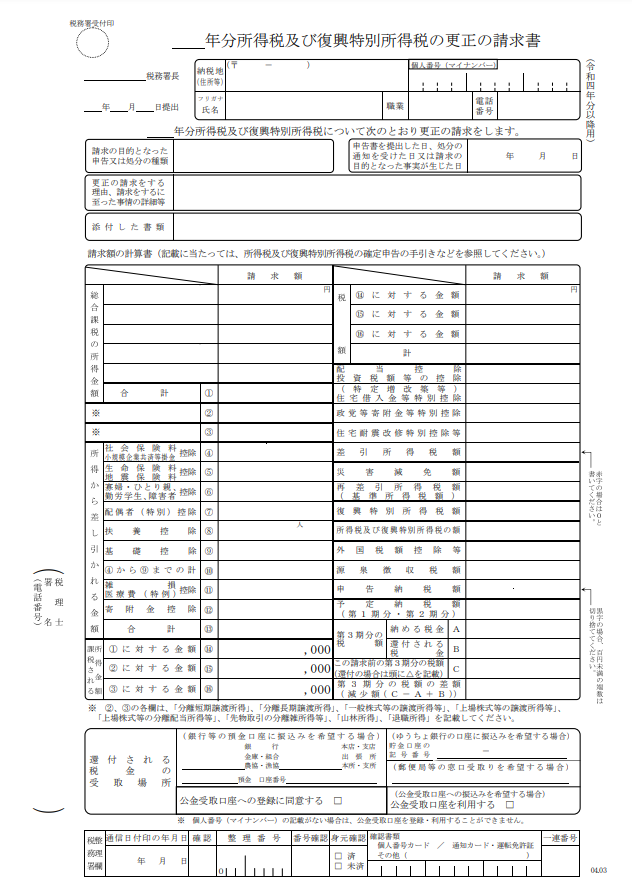

更生の請求

税務調査により、税金を納めすぎていたことが発覚した場合には「更生の請求」をおこないます。「更生の請求書」を作成して、国税庁へ提出しましょう。

また、更生の請求書は国税庁ホームページ「確定申告書等作成コーナー」で作成して、e-Taxでの提出も可能です。申告内容に問題がなければ、払いすぎた税金が還付されます。

税務調査を受ける際の注意点

税務調査を受ける際に抑えておきたい注意点を紹介します。

事前に顧問税理士と打ち合わせをする

顧問税理士がいる場合は、事前に打ち合わせをおこないましょう。当日の流れや注意すべきことを擦り合わせて、税務調査当日にスムーズな対応ができるように準備します。

また、スポットで税務調査に対応している税理士事務所も多いです。顧問税理士をつけていない人も、ぜひスポットでの税務調査の立会依頼を検討してみてください。

必要書類を準備する

任意調査では、用意すべき必要書類が事前に伝えられます。そのため、税務調査実施前に必要書類を準備しておきましょう。

調査時に必要書類が不足していると、架空計上などを疑われます。そのため、漏れなく必要書類を準備するようにしてください。

聞かれたことにのみ正直に答える

税務調査期間中、調査員は常に申告内容に誤りや不正がないかを確認しています。何気ない雑談なども、すべて調査の一環であることを覚えておきましょう。

そのため、調査員へ聞かれたことにのみ正直に答えるようにしてください。また、質問へ明確に答えられない場合には実態を知っている担当者などに確認してから回答しましょう。分からないからといって曖昧に答えるのは避けてください。

税務調査が厳格化、加算されるペナルティとそれを防ぐ日々の経理税務調査が入りやすい法人や個人の特徴とは

税務調査が入ることの多い法人や個人はどのような特徴があるのでしょうか。税務調査が入りやすい法人や個人の特徴を解説します。

事業規模が大きい

事業規模の大きい法人は、税務調査の対象となりやすいでしょう。事業規模が大きい会社は、申告に誤りがあった場合に追加で納税する金額が大きいです。

そのため、税務署が税務調査の対象として事業規模が大きい会社を選ぶことは多くあります。

数十人の調査員が税務調査に入ることもあるため、税務調査に対応できるよう日々の書類管理などを徹底しておきましょう。

前年比で大きく売上や利益が変動している

前年比で売上や利益が大きく変動している場合、税務調査の対象となりやすいです。何が要因で数字が大きく変動したのかを確認されます。

特に、売上や利益が極端に減っている場合は不正計上がおこなわれていないかを調査される可能性が高いでしょう。

不正発見割合の高い業種である

不正が頻繁に発生する業種は、税務調査を受ける確率が高いです。業種によって不正発見の割合は異なります。国税庁「令和3年事務年度 法人税等の調査実績の概要」によると、2021年度に法人税の不正発見割合が高かった5業種は以下のとおりです。

| 順位 |

業種 |

不正発見割合 |

| 1 |

その他の道路貨物運送 |

32.8% |

| 2 |

医療保健 |

31.2% |

| 3 |

職別土木建築工事 |

29.6% |

| 4 |

土木工事 |

28.7% |

| 5 |

その保管飲食 |

28.4% |

不正発見割合の高い業種に当てはまる場合は、特に税務調査への備えをおこなってください。

申告自体をしていない

申告すべき所得があるにも関わらず、申告をしていない場合は税務調査の入る可能性が高いです。

無申告は、銀行口座の動きや取引先の会計帳簿などからバレます。そのため、申告をしていないと税務調査が入る可能性は高いでしょう。

まとめ

法人・個人関わらず、誰でも税務調査を受ける可能性はあります。

税務調査の連絡が来たら、顧問税理士とともに対応方法の確認や必要書類の用意をおこないましょう。

顧問税理士がいない人は。ぜひスポットでの税務調査への立会依頼を検討してみてください。