コロナ禍で経営が厳しくなり、ゼロゼロ融資による借入をおこなった事業者も多いのではないでしょうか?ただし、ゼロゼロ融資は返済が必要です。2023年はゼロゼロ融資の元金据置が終了する企業がピークを迎えるといわれています。元金据置終了時点で一括返済できる場合はいいのですが、そうでない場合は元金返済分の支払いが増えることになります。

では、元金据置期間終了後のゼロゼロ融資返済が難しい場合、どのような対策を取ればいいのでしょうか?本記事では、ゼロゼロ融資の仕組みとゼロゼロ融資の元金据置期間終了後の返済が難しい場合の対策を解説します。2023年1月に開始した「コロナ借換保証」についても詳しくご紹介いたしますので、ぜひ参考にしてみてください。

ゼロゼロ融資とは、新型コロナウイルス感染症(以下、コロナ)により資金繰りが悪化した中小事業者を救済するために経済産業省が政府系金融機関や信用保証協会を通じて開始した制度です。売上高減少要件等を満たすと、当初3年分の利子相当額の補助(利子ゼロ)及び保証料の全額または1/2補助が受けられた(保証料ゼロ)ことから、ゼロゼロ融資と呼ばれました。2020年3月に政府系金融機関(日本政策金融公庫・商工組合中央金庫(商工中金))でスタートし、2020年5月からは民間金融機関でも制度利用が可能となりました。

|

売上高5%以上減少 |

売上高15%以上減少 |

| 個人事業主 |

保証料・金利ゼロ |

| 小・中規模事業者 |

保証料1/2 |

保証料・金利ゼロ |

*セーフティネット保証4号・5号、危機関連保証いずれかの認定を受けていることが要件

出所:経済産業省「民間金融機関における実質無利子・無担保融資」

通常の融資より利子や保証料といった負担が少なく融資を受けられることから、資金繰りに困った中小事業者からの申し込みが殺到しました。

資金調達の基本。銀行からの借入額の目安は?ゼロゼロ融資はいつまで?

現在、ゼロゼロ融資の申し込みは終了しています。政府系金融機関は2022年9月30日にて、民間金融機関は2021年3月31日にて、取り扱い終了となっています。

ゼロゼロ融資の本格的な返済が開始

ゼロゼロ融資は利子や保証料の減免を受けられましたが、通常の融資同様に返済が必要です。民間金融機関によるゼロゼロ融資の返済は、2023年7月~2024年4月にかけて元金据置が終了し返済が始まる企業がピークに達するといわれ、本格的にゼロゼロ融資の返済が始まることになります。

中小企業がやってはいけない資金調達、支払手形を無くすためにやるべきことコロナ借換保証の創設

ゼロゼロ融資は元金据置(最大5年)が選択できましたが、新型コロナウイルス感染症や長期的な原材料高・物価高の影響で思うように業績が回復せず、この元金据置が終了するまでの間に一括返済することが難しく、元金据置終了後に返済を開始する事業者の方が多くいるのが実態です。

そこで、中小企業庁は2023年1月10日より「コロナ借換保証」を開始しました。コロナ借換保証は、民間金融機関によるゼロゼロ融資のみならず他の信用保証付融資からの借り換えや新たな資金需要にも対応する保証制度です。一定の要件を満たした中小企業等が金融機関との対話を通じて「経営行動計画書」を作成した上で、金融機関による継続的な伴走支援を受けることを条件に、借入時の信用保証料を大幅に引き下げる制度となっています。

又、ゼロゼロ融資と異なり利子の補助はありませんが、保証料の補助を受けられること、改めて元金据置が利用できること、新たな資金需要にも対応していること、がメリットです。

コロナ借換保証の制度概要は以下のとおりです。

| 保証限度額 |

1億円 |

| 保証期間 |

10年以内(元金据置最大5年) |

| 金利 |

金融機関所定 |

| 保証料 |

0.2%等(補助前は0.85%等) |

| 取扱期間 |

2024年3月31日まで |

出所:中小企業庁「民間ゼロゼロ融資等の返済負担軽減のための保証制度(コロナ借換保証)を開始します。」

コロナ借換保証の手続き方法

コロナ借換保証を利用する際には、まず利用要件を満たしているかを確認しましょう。コロナ借換保証の利用には以下のいずれかの要件を満たすことが必要です。

- セーフティネット4号の認定

以下の要件1)及び2)を満たしていることについて市区町村長の認定を受けることが必要。

1)最近1か月の売上高等が前年同月に比べて20%以上減少している

2)最近1か月とその後2か月その後2か月間を含む3か月間の売上高等が前年同期に比べて20%以上減少することが見込まれる

- セーフティネット5号の認定

以下の要件を満たしていることについて市区町村長の認定を受けることが必要。

1)経済産業大臣が指定した指定業種を営んでいる

2)下記(イ)又は(ロ)の基準を満たすこと

(イ)最近3か月間の合計売上高等が、前年同期と比べ5%以上減少している

(ロ)製品など原価のうち20%以上を占める原油などの仕入価格が20%以上上昇しているにもかかわらず、製品など価格に転嫁できていない

- 最近1か月間の売上高総利益率が前年同月の売上高総利益率と比較して5%以上減少している

- 最近1か月間の売上高総利益率が直近決算の売上高総利益率と比較して5%以上減少している

- 直近決算の売上高総利益率が直近決算前期の売上高総利益率と比較して5%以上減少している

- 最近1か月間の売上高営業利益率が前年同月の売上高営業利益率と比較して5%以上減少している

- 最近1か月間の売上高営業利益率が直近決算の売上高営業利益率と比較して5%以上減少している

- 直近決算の売上高営業利益率が直近決算前期の売上高営業利益率と比較して5%以上減少している

※①・②に関しては緩和基準あり

尚、国からの信用保証料補助により保証料率が①・②は実質0.20%、③~⑧の場合は実質0.20%~1.15%となります。

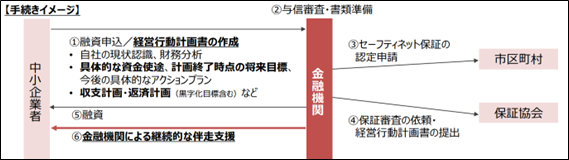

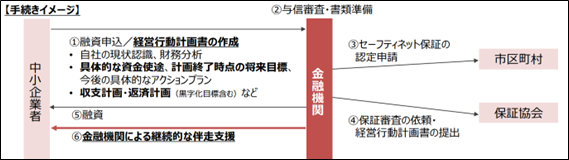

要件を満たしている場合には、金融機関への相談と「経営行動計画書」の作成をおこないます。ゼロゼロ融資では経営計画書の作成は不要でしたが、コロナ借換保証では「経営行動計画書」を提出し金融機関の与信審査を受けることが必要です。

手続きイメージは以下の通りです。

出所:中小企業庁「コロナ借換保証の概要について」

「経営行動計画書」には、主に以下の情報を記載します。

・事業者名

・事業概要

・外部環境

・事業の強みと弱み

・経営状況

・財務分析(売上増加率や営業利益率・労働生産性など)

・将来目標(定性目標とEBITDA有利子負債倍率の将来推移など)

・具体的なアクションプラン(取組計画と改善目標指標・目標値の将来推移など)

・収支計画及び返済計画(売上高・営業利益・当期純利益・減価償却費・借入金返済額の将来推移)

中小企業庁のホームページに経営行動計画書のサンプルが記載されていますので参考にするとよいでしょう。

かなり多くの項目を「経営行動計画書」へ記載します。自社で経営行動計画書の作成が難しい場合には、税理士や中小企業診断士といった経営支援のプロに相談しましょう。税理士や中小企業診断士はさまざまな企業の経営計画書作成に携わっているため、専門的かつ多角的な視点からアドバイスが可能です。

経営行動計画書を始めとした必要書類を提出し審査に通ればコロナ借換保証を利用できます。利用後は金融機関から継続的な伴走支援を受けることになります。これはコロナ借換保証利用企業に対し金融機関は、①原則として3か月に1回経営の状況を確認し、②利用企業から経営の実行状況等の報告を受け、③当初策定した当該計画の見直し及び同計画を進めるための経営支援を行う、とされています。

資金調達と同様の機能を果たすリース取引のメリット・デメリットコロナ借換保証以外の対策方法

コロナ借換保証の利用要件を満たさない場合や審査に通らない場合、融資以外の方法で資金調達をおこないたい場合などはどのような対策・対応が必要なのでしょうか?

コロナ借換保証以外の対策方法を紹介します。

通常制度での借り換え

コロナ借換保証以外でも、通常の信用保証付融資の場合はその保証制度の範囲内で借換を行うことは可能です。国から信用保証料に対する補助はありませんが、コロナ借換保証の範囲外となってしまう信用保証付融資の部分については、別途通常の信用保証制度の範囲内で借換ができないか金融機関へ相談するとよいでしょう。

返済条件の変更

コロナ借換保証の利用や新たな資金調達も難しい場合は、返済条件の変更を検討しましょう。これは一般的にリスケ(返済のリスケジュール)といわれ、返済の条件を変更してもらうことで返済額の減額又は返済の猶予(返済額ゼロ)を金融機関にしてもらうことです。ただし、一旦リスケを受けると、その後の新たに融資を受けることが難しくなる、金融機関から経営改善計画書の提出を求められる可能性がある、定期的に金融機関へ業績や経営改善の状況報告を要求される可能性がある、といったデメリットもありますので、リスケの利用は慎重に判断しましょう。

営業利益が出せる経営体制への変更

コロナ借換保証を利用できない場合、融資を受けた時に金融機関と約束した通りの返済を行っていかなければなりません。この場合、自社の収益力以上の返済額となっていると手元資金がどんどん減っていき資金繰りが苦しくなります。そうならないためには返済額以上の利益額を生み出せる収支状況にする経営改善が必要です。不必要な経費の削減とともに受注単価アップ、原価改善、取引先数増加、などといった収入を増やす工夫が必要となります。自社単独で経営改善が難しい場合は税理士を始めとした経営改善の専門家の支援を受けるといいでしょう。

資産売却

返済に回すお金や新たな事業資金が必要な場合には、資産売却も検討しましょう。事業に使用していない車両や遊休不動産、稼働していない機械といったものです。また、投資有価証券の処分や過剰となっている保険の解約(解約返戻金があるもの)も考えられます。これらを売却や処分することで現金化し事業資金に充当することができます。ただし、現金化にあたっては本当に事業活動に不要なものかよく見極めましょう。資産売却したことで売上や利益を落としては本末転倒となりますので、売却してもなんら事業活動に支障をきたさないものを選択しましょう。

クラウドファンディング

新たに事業資金を調達したい場合には「クラウドファンディング」も検討してみてください。クラウドファンディングは、インターネットを通じて不特定多数の人から資金を調達する方法です。クラウドファンディングは主に金銭的リターンのない「寄付型」、金銭リターンが伴う「投資型」、プロジェクトが提供する何らかの権利や物品を購入することで支援を行う「購入型」、に大別されます。日本では比較的「購入型」が多いようです。クラウドファンディングで資金を集めるためには資金を募集する「プロジェクト」の魅力度が大きく成果を左右します。近時ではクラウドファンディングの認知度も上がり、利用したい募集者・支援者も増えてきていますので、より魅力的な「プロジェクト」が立案できるかが希望額に達するか否かを左右します。

まとめ

ゼロゼロ融資とコロナ借換保証について解説しました。コロナ借換保証はゼロゼロ融資からの借り換えにあたり保証料の一部を国が補助してくれるお得な制度ですが、利用には要件があります。

また、コロナ借換保証の申込には「経営行動計画書」が必要です。経営行動計画書への記載事項は多岐にわたるため、自社での作成が難しいと感じる方も多いでしょう。そのような場合にはぜひ財務・経営の専門家である税理士に相談してください。税理士は様々な企業や個人事業主の経営計画書作成に携わっているため、多くの事例からアドバイスが可能です。

SMC税理士法人では、金融機関OBや税理士をはじめ経験豊富なプロが御社の円滑な

資金繰り

をサポートいたします。お電話やお問い合わせフォームから相談可能ですので、ぜひお気軽にご相談ください。

このコラムを読んだ人は、こんな記事も読んでいます。